智通每日大行研报丨花旗维持中国铝业(02600)“买入”评级 大摩下调友邦保险(01299)目标价至124港元

智通提示:

花旗下调中国铝业(02600)2021-23年净利润预测40.3%/28.1%/15.2%,并表示中国和欧洲的冶炼厂停产,相信中国以外的市场2022年对铝需求将保持短缺,乌俄局势或成为股价催化剂。

花旗认为,2021-22财年受在家工作需求增长带动联想集团(00992)业绩反弹,预计2023-24财年盈利会回顺,看好其基本面,预期业绩及指引可刺激股价。

瑞银预计,ASM太平洋(00522)今年首季前景较疲弱,将2022-23年每股盈利预测相应下调6%,但长远对AP及汽车市场持积极看法。

小摩表示,华润电力(00836)现时风险回报更具吸引力,相信煤价下跌及电价提高,可令其燃煤业务盈利在第二季显著反弹。

花旗:维持中国铝业(02600)“买入”评级 目标价降至7.78港元

花旗将中国铝业(02600)2021-23年的净利润预测下调40.3%/28.1%/15.2%,至52.38/95.75/149.68亿元人民币,主要反映盈利不及预期,电价上涨导致成本增加及原材料价格上升。报告提到,中国和欧洲的冶炼厂停产,相信中国以外的市场2022年对铝需求将保持短缺,俄罗斯与乌克兰的紧张局势可能成为股价的催化剂。

大行均上调联想集团(00992)目标价

花旗:重申联想集团(00992)“买入”评级 目标价升至14.2港元

花旗上调联想集团(00992)2022-24财年每股盈利预测8%/17%/16%,主因业绩及指引好于预期。截至2021年12月底止第3财季业绩胜于预期,当中服务器业务,即基础设施方案集团(ISG)业务扭亏,令未来利润贡献结构更平衡。公司管理层给予第4财季指引,预计税前利润4.9-5.2亿美元,较现时市场普遍预期高约3%-10%;另2023财年纯利指引同比双位数增长,受商用电脑需求;手机市场可见利润增长等因素带动。不过,花旗认为,2021-22财年受在家工作需求增长带动业绩反弹,预计2023-24财年盈利会回顺,但仍看好联想基本面,预期业绩及指引可刺激股价。

美银证券:重申联想集团(00992)“买入”评级 目标价升至13.8港元

美银证券称,考虑到联想集团(00992)服务器业务盈利、商用/高端个人电脑出货量上升、负债率及自由现金流水平健康,以及估值具吸引力,将2022-24财年盈利预测上调10%至12%,目标价上调至13.8港元(原12.3港元),对应2022年第四财季至2023年第三财季预测市盈率为约11倍。

报告中称,联想集团第三财季盈利创新高,同比增长62%,较该行及市场预期高23%。销售额创历史新高,达到200亿美元。智能设备集团(IDG)业务经营溢利率按季上升0.1个百分点至7.7%,管理层预期全年销售额将继续增长,并跑赢市场。该行预期,IDG业务表现强劲将有助于维持较高水平的利润率。此外,基础设施方案集团(ISG)业务自2014年以来首次在运营层面实现盈利,虽然在组件限制下销售额按季略有下降,但管理层指出,近日取得获得一个新的一级云端客户,暗示未来增长可能更快,并有信心业务可保持盈利。

ASM太平洋(00522)遭机构齐降目标价

瑞银:予ASM太平洋(00522)“买入”评级 目标价降7.4%至125港元

瑞银称,ASM太平洋(00522)现价水平相当于2022年预测市盈率约12倍,接近历史低位,预期进一步下行空间可能有限。同时,预期今年首季前景较疲弱,将2022-23年每股盈利预测相应下调6%,但长远对AP及汽车市场持积极看法。

报告中称,ASM太平洋去年第四季收入胜指引,毛利率按季提升至41.3%。在广泛的解决方案组合支持下,去年全年高级封装(AP)业务收入增长35%,占集团全年总收入21%。集团今年计划向逻辑IC代工厂、IDM及内存制造商等一线客户交付混合键合机产品。该行指出,虽然ASM太平洋产品准备方面略落后于BESI等行业领导者,但预期去年与EV GROUP达成合作,将有助于令产品更多元化,迎合客户需求。此外,ASM太平洋透露最近接获未来两年近1亿美元的新一代晶片与晶圆热压焊接(TCB)平台订单,该行预期部分市场的TCB需求将持续。考虑到TCB、汽车半导体及SEMI中的mini LED等需求向好,集团今年首季收入指引为6.4亿至6.9亿美元。

麦格理:维持ASM太平洋(00522)“跑赢大市”评级 目标价降22%至106.7港元

麦格理认为,ASM太平洋(00522)2021年第4季业绩胜市场预期,但下跌风险明显,维持2022-23年纯利预测±1%不变,账面值由2022年3.6倍转换至2023年2.5倍,目标价由136.8港元降至106.7港元。公司2022年首季收入指引6.65亿美元或51.8亿港元,按季跌17%,同比升19%。但订单出货比率自2021年第1季起持续回落,至第4季为0.85倍;订单总额亦自去年第1季起见顶回落;预计公司2022年下半年收入或出现倒退。该行指出,先进封装(AP)及汽车相关业务预期续增长,传统封装则可能面对周期性回落,未来消费者及移动通讯收入预计低单位数增长。

里昂:下调银河娱乐(00027)评级至“跑赢大市” 目标价升7.4%至54.68港元

里昂称,银河娱乐(00027)去年第四季表现稳健,经调整Ebitda为8.18亿元,中场及贵宾厅均强劲。该行指出,集团宣派0.3元的小额特别息,显示其有信心。另外,虽然澳门银河第三期建设已基本完成,但集团只会在市场复苏时才开业。

小摩:维持华润电力(00836)“增持”评级 目标价24.5港元

小摩称,现时华润电力(00836)风险回报更具吸引力,相信煤价下跌及电价提高,可令其燃煤业务盈利在第二季显著反弹。而且市场波动下板块轮转至电力/可再生能源股,可缩小润电与同业的差距。报告中称,该行撤回对中国火电行业今年第一季的审慎看法,并建议在目前水平增持华润电力(00836),认为集团股价在年初至今大幅回调38%后估值吸引,现价相当于今年市账率0.9倍,低于行业平均的1.4倍。

大摩:维持友邦保险(01299)“增持”评级 目标价降至124港元

大摩称,友邦保险(01299)2021年新业务价值(VNB)增长预测从21%下调至17%、2022年从29%下调至15%、2023年由23%下调为17%,由于中国内地和中国香港市场复苏慢于预期,尽管已恢复到疫情之前的水平。报告中称,具体而言对中国香港2021年VNB增长预测从12%上调至16%、2022年VNB增长预测从59%下调至18%、2023年VNB增长预测由40%下调至26%;中国内地2021年VNB增从18%下调为14%、2022年从32%下调至7%、2023年由25%下调至16%。该行将友邦牛市股价预测下调7%至156港元。熊市情况下调4%至119港元。

您可能也感兴趣:

为您推荐

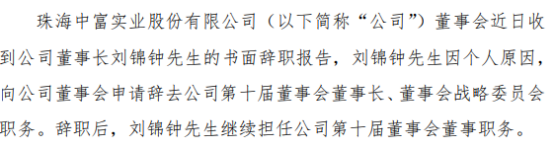

新力金融股东海螺水泥减持512.72万股 价格区间为12.00-13.40元/股

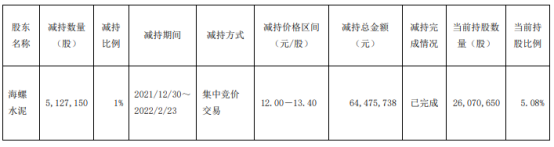

世纪天鸿控股股东志鸿教育质押3130万股 2021年第三季度归母净利润同比下滑9.29%

首都在线股东北京基石减持1233.94万股 套现2.53亿元

排行

精彩推送

- 智通每日大行研报丨花旗维持中国铝业(02600)“买入”评级 大...

- 创业集团控股(02221)中标并获得安徽BOT交餐厨垃圾处理项目

- 泡泡玛特(09992)2月24日斥资约1954.23万港元回购52万股

- 中国海外发展(00688):中海企业发展集团完成发行10亿元绿色中期票据

- 香港电讯-SS(06823)2021年度股份合订单位持有人应占溢利48.08亿港元

- 丰盛生活服务(00331)中期股东应占溢利同比减少49.4%至2.38亿...

- 阳光房地产基金(00435):徐闵获委任为管理人的独立非执行董事

- 汇丰中国翔龙基金(00820)1月末每单位资产净值20.5港元

- 资本策略地产(00497)2月24日回购50万股

- 俄乌战争重创全球股市!俄股暴跌逾50%,A股近4000股下挫,欧...

- 我国胃癌的5年生存率远低于日韩背后:早筛早诊缺乏,一次舒适...

- 提升流通效率打通“堵点”,北京将设二手车交易周转指标

- 杨国福冲击“麻辣烫第一股”:9个月净利2亿,全国仅3家直营店...

- A股怪象:董事长年纪越大,公司经营越好?

- 智通港股52周新高、新低统计|2月24日

- 新鸿基地产(00016)中期股东应占溢利同比增长11.84%至151.86亿...

- 中联重科(01157)收购路畅科技 29.99%股份的过户登记已完成

- 四环医药(00460):富马酸丙酚替诺福韦片获国家药监局颁发药品...

- 34年来最佳业绩 太平洋航运(02343)年度股东应占溢利8.45亿美元

- 瑞银:予银河娱乐(00027)“买入”评级 目标价56.2港元

- 港股异动 | 长和(00001)跌超4% 乌克兰是公司屈臣氏在东欧第二大市场

- 港股异动 | 阿里巴巴-SW(09988)放榜日跌近8% 机构料去年第...

- 港股异动 | 万洲国际(00288)跌超4% 上周生猪及猪肉价格同比环比双降

- 港股异动 | 百度集团-SW(09888)尾盘跌超6% 广告需求走软及...

- 一个投资者给企业家的建议

- 大众找“鞍”、华为求“马”,合资模式或3月底揭晓

- 高校大额捐赠要有风投眼光 大额捐赠人准备好了吗?

- 瑞银:予ASM太平洋(00522)“买入”评级 目标价降7.4%至125港元

- 瑞银:予银河娱乐(00027)“买入”评级 目标价56.2港元

- 港股异动 | 长和(00001)跌超4% 乌克兰是公司屈臣氏在东欧第二大市场

- 港股异动 | 阿里巴巴-SW(09988)放榜日跌近8% 机构料去年第...

- 港股异动 | 万洲国际(00288)跌超4% 上周生猪及猪肉价格同比环比双降

- 港股异动 | 中船防务(00317)一度冲高6% 公司拥有国内军用...

- 国泰君安期货:俄乌事态引发资产动荡 黄金仍呈突破格局

- 港股异动 | 内房股集体重挫 中国金茂(00817)跌超8% 雅居...

- 国泰君安期货:俄罗斯制裁的历史重现 海外镍价影响更甚

- 港股异动︱港股燃气板块今日集体上涨 欧洲天然气价格上涨 ...

- 基金发行“冰点时刻”:3只公募一起夭折,私募备案量降六成,...

- 普京批准“特别军事行动”!国际原油大涨5%,投行称黄金有望...

- 港股异动 | 中船防务(00317)一度冲高6% 公司拥有国内军用...

- 国泰君安期货:俄乌冲突升级 2018年“俄铝冲击波”再现?

- 国泰君安期货:俄乌事态引发资产动荡 黄金仍呈突破格局

- 港股异动 | 内房股集体重挫 中国金茂(00817)跌超8% 雅居...

- 国泰君安期货:俄罗斯制裁的历史重现 海外镍价影响更甚

- 俄军登陆乌克兰!全球市场进入“战时节奏”:亚股齐跌黄金原...

- 普京决定采取特别军事行动,拜登紧急发声,全球市场大跳水!

- “五洋债”案新一批赔付预计本周到位 德邦证券或承担超4亿

- 私募大佬但斌宣布亏损产品全免管理费,与投资者一起扛!影响...

- 港股异动 | 石油股午后拉升 中石油(00857)涨超4% 美油、...

- 港股异动 | 港交所(00388)跌超5% 全年纯利同比增9%至125.3...

- 聚焦俄乌|国泰君安期货:俄乌冲突扰动供应预期 助力铜价坚挺

- 乌克兰为何成为地缘政治的冲突焦点?

- 港股异动 | 石油股午后拉升 中石油(00857)涨超4% 美油、...

- 港股异动 | 港交所(00388)跌超5% 全年纯利同比增9%至125.3...

- 中国创新投资(01217):法院宣判向心、龚青无罪

- 百融云-W(06608):不知悉有关股价波动的任何原因

- 东亚银行(00023)2021年股东应占利润52.7亿港元 同比增长45.8%

- 希慎兴业(00014)2021年股东应占溢利13.83亿港元 同比扭亏为盈

- 香港交易所(00388)2021年股东应占利润增长9%至125.35亿港元 ...

- 俄乌之战引全球市场巨震!原油涨破100美元大关 A股这一板块...

- 中国创新投资(01217):法院宣判向心、龚青无罪

- 东亚银行(00023)2021年股东应占利润52.7亿港元 同比增长45.8%

- 百融云-W(06608):不知悉有关股价波动的任何原因

- 希慎兴业(00014)2021年股东应占溢利13.83亿港元 同比扭亏为盈

- 香港交易所(00388)2021年股东应占利润增长9%至125.35亿港元 ...

- 港股异动 | 招金矿业(01818)涨超4%领涨黄金股 俄乌局势持...

- 里昂:重申保诚(02378)“买入”评级 目标价降18%至208港元

- 港股异动 | 恒生指数重挫800点跌穿二万三关口 阿里巴巴-SW...

- 花旗:维持中国铝业(02600)“买入”评级 目标价降至7.78港元

- 361度(01361)预期2021年公司权益持有人应占利润同比增长超过35%

- 里昂:重申保诚(02378)“买入”评级 目标价降18%至208港元

- 大摩:维持友邦保险(01299)“增持”评级 目标价降至124港元

- 港股异动 | 招金矿业(01818)涨超4%领涨黄金股 俄乌局势持...

- 港股异动 | 恒生指数重挫800点跌穿二万三关口 阿里巴巴-SW...

- 花旗:维持中国铝业(02600)“买入”评级 目标价降至7.78港元

- 港股异动 | 京城机电股份(00187)涨超12%领涨氢能概念股 分...

- 招银国际:继续看好银行业估值提升 行业首推邮储银行(01658)

- 天风证券:维持九毛九(09922)“买入”评级 业绩符合预期

- 广发证券:维持阅文集团(00772)“买入”评级 合理价值76.85港元

- 混打拉开序幕,疫苗热度换不来涨停板?

- 小摩:维持华润电力(00836)“增持”评级 目标价24.5港元

- 瑞银:重申联想集团(00992)“买入”评级 目标价升至12港元

- 港股异动 | 京城机电股份(00187)涨超12%领涨氢能概念股 分...

- 招银国际:继续看好银行业估值提升 行业首推邮储银行(01658)

- 广发证券:维持阅文集团(00772)“买入”评级 合理价值76.85港元

- 广东富肽美商学院正式成立

- 港股异动︱南方锰业(01091)涨超5% 预期2021年业绩同比扭亏为...

- 港股异动 | 思摩尔国际(06969)跌超6%创一年半新低 大和预...

- 港股异动︱新天绿色能源(00956)涨超4% 近期获花旗增持66.9万...

- 花旗:维持银河娱乐(00027)“买入”评级 目标价升至59.5港元

- 港股异动 | ASM太平洋(00522)绩后续升3% 去年净利增近1倍...

- 港股异动 | 恒生科技指数低开超2.5%创上市新低 阿里巴巴-S...

- 港股异动︱圣诺医药-B(02257)涨近4% STP705具有局部用药治疗...

- 中金:维持九毛九(09922)“跑赢行业”评级 目标价20.8港元

- 港股异动 | 东岳集团(00189)早盘再涨超5% 有机硅DMC价格二月涨幅9.65%

- 港股异动︱南方锰业(01091)涨超5% 预期2021年业绩同比扭亏为...

- “新主角”,中国重汽VGV U75PLUS一键开启好玩的智慧生活

- 闻泰科技:股东昆明产投质押584.67万股用于自身经营

- 南兴股份股东减持295.45万股 套现4780.38万元

- 瑞茂通控股股东郑州瑞茂通质押2360万股 质押期限至2023年2月21日

营业执照公示信息

营业执照公示信息