首破20万亿元!证券类私募规模大爆发,百亿私募超百家,上海规模超5万亿位居全国首位

本报记者喻莎 胡金华 上海报道

继公募基金规模突破20万亿元大关后,私募基金总规模也迎来新的发展高度,迈进20万亿元时代。

据中基协最新披露的数据显示,截至2022年1月末,存续私募基金规模已经达到20.28万亿元,较上月增加5143.64亿元,环比增长2.6%,首次突破了20万亿元。《华夏时报》记者注意到,国内私募基金存续管理规模从17.06万亿骤增至20.28万亿,增幅超过3万亿元,只用了短短一年时间。

值得注意的是,在快速发展的同时,私募基金行业也伴随着各种乱象,如年内仍有不少私募机构因存在违规行为遭监管出具警示函、责令改正,更有百亿私募遭投资人举报、基金管理人“失联”等等。

多位业内人士在接受《华夏时报》记者采访时表示,私募基金规模首破20万亿元预示着我国私募行业一个飞速的发展,增速跃居世界前列水平。而与此同时,这对防范行业风险,规范行业发展以及监管的力度要求也趋严,打击私募行业乱象丛生,促进合规稳健经营和高质量发展对后续证券类私募基金扩容不可或缺。

首破20万亿元

2月21日,中基协披露的数据显示,截至1月末,存续私募基金管理人24646家,较上月增加36家,环比增长0.15%;管理基金数量126,916只,较上月增加2799只,环比增长2.26%;管理基金规模20.28万亿元,较上月增加5143.64亿元,环比增长2.60%。

这是私募基金规模首次突破20万亿元。根据中基协的数据,2021年同期,存续私募基金管理规模为17.06万亿元,也就是说,从17.06万亿元到突破20万亿元,只用了12个月的时间。

以产品类别分类看,私募股权投资基金存续规模最大,但私募证券投资基金增速最快。其中,截至1月底,存续私募证券投资基金78843只,存续规模6.34万亿元,占比约31%,环比增长3.58%;存续私募股权投资基金31070只,存续规模10.73万亿元,占比约53%,环比增长2.07%;存续创业投资基金15057只,存续规模2.39万亿元,占比约11.9%,环比增长5.19%。

从私募基金管理人的地域分布情况来看,到今年1月末,上海的私募管理人数量和管理规模继续领跑,位居全国第一,共有私募管理人4536家,管理基金数量为36001只,管理规模为51670.32亿元。此外,从管理基金规模来看,前5大辖区分别为上海市、北京市、深圳市、广东省(除深圳)和浙江省(除宁波),总计占比达70.02%,高于12月份的69.93%。

在私募排排网研究主管刘有华看来,私募基金管理规模大幅增长的背后,首先反映了投资者对私募行业的认知逐步提升的同时,私募行业发展日渐规范,叠加公奔私浪潮的推动下,投资者对私募行业的认可度和接受度大幅提升。

在他看来,证券类私募基金资管规模的迅猛扩张,主要得益于私募投资策略愈发丰富,尤其是量化的崛起,满足了不同风险偏好的投资需求,使得私募基金成为了投资者资产配置的重要组成部分。

“最后,其资本市场改革的不断深入,投融资需求大幅增长,带动了私募股权和私募创业投资基金的快速发展。”刘有华向本报记者表示。

优美利投资总经理贺金龙也向本报记者表示,私募行业存续规模的扩容说明投资者的专业性和成熟性的提升,私募基金策略也更能满足不同风险偏好的投资需求。刚性兑付市场被打破后,资金向权益市场流动是资本市场的一大趋势,而私募规模突破20万亿的增速也正是凸显了这一趋势。

事实上,在私募基金行业快速发展的同时,也伴随着各种乱象,如年内仍有不少私募机构因存在违规行为遭监管出具警示函、责令改正,更有百亿私募遭投资人举报、基金管理人“失联”等等。

贺金龙在接受《华夏时报》记者采访时表示,私募基金规模首破20万亿元预示着我国私募行业一个飞速的发展,增速跃居世界前列水平。而与此同时,这对防范行业风险,规范行业发展以及监管的力度要求也趋严,打击私募行业乱象丛生,促进合规稳健经营和高质量发展对后续证券类私募基金扩容不可或缺。

百亿私募增至113家

存续私募基金管理规模的快速增长,在百亿私募的数量上亦有所体现。据私募排排网数据,截至2月17日,证券类百亿私募管理人数量为113家。而在2020年底,国内百亿私募的数量仅为62家,也就是说,在过去一年多,百亿私募增加了51家。

不过受今年行情震荡影响,百亿私募一月份开年不利,私募排排网数据显示,有业绩披露的百亿私募平均收益为-5.47%,而且仅有10家百亿私募取得正收益,赚钱私募占比锐减至10.20%。另有16家百亿私募一月份收益跌超10%,最大跌幅15.05%。

记者注意到,1月份新备案数量及规模也有所下降。若从私募基金产品月度备案情况来看,中基协数据显示,2022年1月,新备案私募基金数量3635只,环比下降19.79%;新备案规模958.88亿元,环比下降43.58%。

开年来的快速调整以及今日A股市场受俄乌冲突影响下跌,让私募基金管理人们对于后市的投资预期也有所下降。在建泓时代投资总监赵媛媛看来,虽然短期冲击的作用时间比较有限,但鉴于两国在能源、工业原料、农产品、半导体的重要影响力,俄乌冲突将加剧全球通胀,增加欧美央行收缩货币的风险,并对我国经济复苏和货币刺激产生一定制约。

“我认为3月市场仍然将以底部震荡为主。如我国一季度经济增速依然孱弱,央行或将再次在4月松动货币,使得3月下旬成为一个可能的加仓时点。”赵媛媛表示。

贺金龙则认为,当前的市场,可谓题材股的市场。当下的主线和热点题材对于短线投资者做顺势而为的投资,还是具备赚钱效应的。军工板块的企稳反弹,加上会议预期的人口政策相关概念,以及在锂盐,磷概念,氟化工等相关概念加持下的一些一季报业绩预喜企业,会有较强势的表现。

但是贺金龙也强调,投资者切忌不可盲目追高,获利盘丰富的板块虽多,但较快的市场变换风格以及外围市场的多方面扰动因素,近期的盘面波动性也会增强。

责任编辑:徐芸茜 主编:公培佳

您可能也感兴趣:

为您推荐

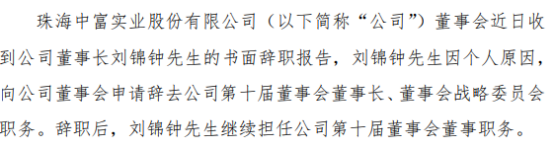

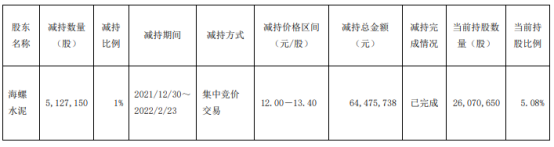

新力金融股东海螺水泥减持512.72万股 价格区间为12.00-13.40元/股

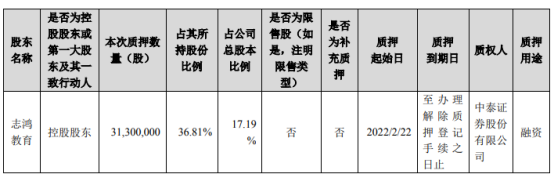

世纪天鸿控股股东志鸿教育质押3130万股 2021年第三季度归母净利润同比下滑9.29%

首都在线股东北京基石减持1233.94万股 套现2.53亿元

排行

- 八部门联合印发《物联网新型基础设施建设三年行动计划(2021-2...

- 深城交拟首次公开发行4000万股 申购日期为2021年10月18日

- 华润材料拟首次公开发行2.22亿股 申购日期为2021年10月15日

- 拓新药业拟首次公开发行3150万股 申购日期为2021年10月18日

- 中国恒大99.93亿元出售17.5亿股盛京银行股份 沈阳国资接盘

- 复星医药年内出售四公司股权 回笼资金41.32亿元

- 春风动力非公开发行新股1570万股 募集资金17.09亿元缓解公司...

- 信义玻璃股价一月下跌35% 市值约850亿港元

- 国庆黄金周南京150余家商贸企业销售额为21.2亿元 同比增长14.2%

- 国庆黄金周期间江苏消费品市场累计实现销售额131.4亿元 两年...

精彩推送

- 丽珠医药(01513):LZ001片获批开展临床试验

- 建业新生活(09983)预期2021年股东应占综合纯利同比增长不少于45%

- 首破20万亿元!证券类私募规模大爆发,百亿私募超百家,上海...

- 融信中国(03301)完成注销本金额4472.7万美元优先票据

- 中国通号(03969)选举杨扬为职工代表监事

- 今海国际(02225)斥资24.95万新加坡元收购2万股华侨银行股份

- 明源云(00909)2月24日斥资298.62港元回购18.9万股

- 中兴通讯(00763)提名李自学等人为非独立董事候选人

- 微创医疗(00853):心脉医疗科技年度归母净利润同比增47.3%至3.16亿元

- 中兴通讯(00763)提名李自学等人为非独立董事候选人

- 微创医疗(00853):心脉医疗科技年度归母净利润同比增47.3%至3.16亿元

- 汇联金融服务(08030)预期年度总收益同比无重大波动

- NATIONAL ELEC H(00213)2月24日斥资63.65万港元回购61.2万股

- 明源云(00909)2月24日斥资298.62港元回购18.9万股

- 卓能(集团)(00131)中期股东应占亏损同比扩大约86.03%至1.16亿...

- NATIONAL ELEC H(00213)2月24日斥资63.65万港元回购61.2万股

- 大森控股(01580)委任天健为新核数师

- 民银资本(01141)2月24日耗资约208.08万港元回购83万股

- 中期息每股1.5港仙 毅兴行(01047)中期股东应占溢利同比减少8...

- 旭辉控股集团(00884):中期票据于中国获准注册

- 金利丰金融(01031):吕振邦获委任公司秘书兼授权代表

- 奥邦建筑(01615)向公司投资总裁范智超授出300万份购股权

- 康龙化成(03759)A股股东信中龙成误操作致短线交易

- 金利丰金融(01031):吕振邦获委任公司秘书兼授权代表

- 奥邦建筑(01615)向公司投资总裁范智超授出300万份购股权

- 大森控股(01580)委任天健为新核数师

- 花旗增持上海医药(02607)5.42万股 每股作价约14.98港元

- 精熙国际(02788):私有化获法院会议和股东特别大会批准

- 时时服务(08181)2月24日于股份奖励计划增发约1.03亿股

- 昭衍新药(06127)业绩快报:2021年度归母净利同比增76.83%至5.57亿元

- 港股涉乌企业,直面战火

- 复星医药(02196):复宏汉霖拟为汉霖制药提供担保合共不超过2.2亿元

- 复星医药(02196)参与设立的投资基金完成私募投资基金备案

- 贝康医疗-B(02170)获中证监批准实施H股全流通计划

- 俄乌冲突给股市“跌出机会”?多家基金公司解盘:A股下行概率...

- 顺诚(00531)2月24日斥资约130.33万港元回购319.2万股

- 网易-S(09999)第四季度股东应占净利润同比增483.6%至56.94亿元

- 中国新经济投资(00080)发行供股募资7780万港元

- 中华汽车(00026)将于6月24日派息每股1港元

- 大健康国际(02211)中期亏损同比降51.16%至1.26亿元

- 新能源和燃油车新旧更替,汽车后市场的下一个风口在那?

- 稻草熊娱乐(02125)年度股东应占综合纯利预增逾750%

- 电讯盈科(00008)2月24日因股份奖励计划拟增发1000万股

- 中国银河(06881)完成发行40亿元短期融资券

- 智通每日大行研报丨花旗维持中国铝业(02600)“买入”评级 大...

- 创业集团控股(02221)中标并获得安徽BOT交餐厨垃圾处理项目

- 泡泡玛特(09992)2月24日斥资约1954.23万港元回购52万股

- 中国海外发展(00688):中海企业发展集团完成发行10亿元绿色中期票据

- 香港电讯-SS(06823)2021年度股份合订单位持有人应占溢利48.08亿港元

- 丰盛生活服务(00331)中期股东应占溢利同比减少49.4%至2.38亿...

- 阳光房地产基金(00435):徐闵获委任为管理人的独立非执行董事

- 汇丰中国翔龙基金(00820)1月末每单位资产净值20.5港元

- 资本策略地产(00497)2月24日回购50万股

- 俄乌战争重创全球股市!俄股暴跌逾50%,A股近4000股下挫,欧...

- 我国胃癌的5年生存率远低于日韩背后:早筛早诊缺乏,一次舒适...

- 提升流通效率打通“堵点”,北京将设二手车交易周转指标

- 杨国福冲击“麻辣烫第一股”:9个月净利2亿,全国仅3家直营店...

- A股怪象:董事长年纪越大,公司经营越好?

- 智通港股52周新高、新低统计|2月24日

- 新鸿基地产(00016)中期股东应占溢利同比增长11.84%至151.86亿...

- 中联重科(01157)收购路畅科技 29.99%股份的过户登记已完成

- 四环医药(00460):富马酸丙酚替诺福韦片获国家药监局颁发药品...

- 34年来最佳业绩 太平洋航运(02343)年度股东应占溢利8.45亿美元

- 瑞银:予银河娱乐(00027)“买入”评级 目标价56.2港元

- 港股异动 | 长和(00001)跌超4% 乌克兰是公司屈臣氏在东欧第二大市场

- 港股异动 | 阿里巴巴-SW(09988)放榜日跌近8% 机构料去年第...

- 港股异动 | 万洲国际(00288)跌超4% 上周生猪及猪肉价格同比环比双降

- 港股异动 | 百度集团-SW(09888)尾盘跌超6% 广告需求走软及...

- 一个投资者给企业家的建议

- 大众找“鞍”、华为求“马”,合资模式或3月底揭晓

- 高校大额捐赠要有风投眼光 大额捐赠人准备好了吗?

- 瑞银:予ASM太平洋(00522)“买入”评级 目标价降7.4%至125港元

- 瑞银:予银河娱乐(00027)“买入”评级 目标价56.2港元

- 港股异动 | 长和(00001)跌超4% 乌克兰是公司屈臣氏在东欧第二大市场

- 港股异动 | 阿里巴巴-SW(09988)放榜日跌近8% 机构料去年第...

- 港股异动 | 万洲国际(00288)跌超4% 上周生猪及猪肉价格同比环比双降

- 港股异动 | 中船防务(00317)一度冲高6% 公司拥有国内军用...

- 国泰君安期货:俄乌事态引发资产动荡 黄金仍呈突破格局

- 港股异动 | 内房股集体重挫 中国金茂(00817)跌超8% 雅居...

- 国泰君安期货:俄罗斯制裁的历史重现 海外镍价影响更甚

- 港股异动︱港股燃气板块今日集体上涨 欧洲天然气价格上涨 ...

- 基金发行“冰点时刻”:3只公募一起夭折,私募备案量降六成,...

- 普京批准“特别军事行动”!国际原油大涨5%,投行称黄金有望...

- 港股异动 | 中船防务(00317)一度冲高6% 公司拥有国内军用...

- 国泰君安期货:俄乌冲突升级 2018年“俄铝冲击波”再现?

- 国泰君安期货:俄乌事态引发资产动荡 黄金仍呈突破格局

- 港股异动 | 内房股集体重挫 中国金茂(00817)跌超8% 雅居...

- 国泰君安期货:俄罗斯制裁的历史重现 海外镍价影响更甚

- 俄军登陆乌克兰!全球市场进入“战时节奏”:亚股齐跌黄金原...

- 普京决定采取特别军事行动,拜登紧急发声,全球市场大跳水!

- “五洋债”案新一批赔付预计本周到位 德邦证券或承担超4亿

- 私募大佬但斌宣布亏损产品全免管理费,与投资者一起扛!影响...

- 港股异动 | 石油股午后拉升 中石油(00857)涨超4% 美油、...

- 港股异动 | 港交所(00388)跌超5% 全年纯利同比增9%至125.3...

- 聚焦俄乌|国泰君安期货:俄乌冲突扰动供应预期 助力铜价坚挺

- 乌克兰为何成为地缘政治的冲突焦点?

- 港股异动 | 石油股午后拉升 中石油(00857)涨超4% 美油、...

- 港股异动 | 港交所(00388)跌超5% 全年纯利同比增9%至125.3...

- 中国创新投资(01217):法院宣判向心、龚青无罪

- 百融云-W(06608):不知悉有关股价波动的任何原因

营业执照公示信息

营业执照公示信息