中概股再次暴跌背后:一个时代的结束?

作者:田轩

3月,似乎是中概股无法摆脱的魔咒。

去年3月24日,由于美国证券交易委员会(以下简称SEC)正式通过了《外国控股公司问责法》(以下简称HFCAA)引发市场对于中概股巨大退市风险的担忧,从而导致的中概股暴跌惨状还历历在目,上周五(3月11日),中概股再次刷新了“暴跌”一词的定义:纳斯达克中国金龙指数下跌超过10%,刷新了次贷危机以来最大单日跌幅纪录。

一众中概股公司还未从上周五的血雨腥风惊魂中醒来,昨天(3月14日),新一轮下跌还在继续。深不见底,没有最低、只有更低:

——曾经 的黄金军团“一夜回到解放前”:在上周五分别下跌了近7%和9%后,昨天阿里巴巴和京东跌幅继续扩大,下跌都超过了10%,阿里巴巴已跌回8年前的开盘价;百度较上周五12%的跌幅稍稍收窄,昨 日也跌了近9%。滴滴在上周五大跌44%、创赴美IPO以来最大单日跌幅之后,昨日继续跌超14%;

——造车新势力全军“覆灭”:在上周五下跌均超过10%后,理想、小鹏、蔚来汽车跌幅在昨天继续扩大,分别下跌20.61%、13.79%和12.26%......

昨夜主要中概股表现:

图片来源:网易财经

都说信心比黄金重要。可是当 神话破灭,在中概股集体跳下的一地碎片里,信心的眼,再也难觅黄金的身影。

更吊诡的是,在上周五中概股迎来又一个“惊魂一夜”的同时,截止3月11日美股收盘,美国标普500指数大盘下跌1.30%,纳斯达克跌幅为2.18%,道琼斯指数跌0.69%,这与中概股集体跳水的节奏相比,天壤之别。

中概股的此轮暴跌,直接导火索还是在于《外国控股公司问责法》(HFCAA),但原因绝不止于HFCAA。

我们先来看看导火索。

1

《外国公司问责法》HFCAA

何以让中概股“颤抖”?

2022年3月10日,SEC发布公告,根据《外国公司问责法》(HFCAA),将百济神州、百胜中国、再鼎医药、盛美半导体、和黄医药5家公司纳入临时被识别名单(Provisional List),正式开启“预退市”。尽管有部分“证券监管‘政治化’”的市场声音放大了这一公告的背景及后果,以至于出现了“中概股即将集体退市”的恐慌式猜想,但毋庸置疑的是,中概股因HFCAA遭受的外部压力的确是空前的。

HFCAA的起源,可以追溯到本世纪初。

本世纪初,因在4年时间内虚增了6亿美元利润,在《华尔街日报》、CBS、CBN等一众媒体的连续报道狙击下,美国能源巨头安然公司和它的合谋、当年“五大”会计师事务所之首安达信一起被送上了“断头台”。安然这个庞然大物的倒下,彻底打击了当时美国投资者对资本市场的信心,加之几乎与安然事件同时爆发的几起上市公司财务造假事件,美国的会计审计制度面临各方质疑的强大压力。这样的背景下,旨在加强对会计职业监管的《萨班斯—奥克斯利法案》(Sarbanes-Oxley Act,以下简称SOX法案)于2002年出台。SOX法案意味着美国证券监管理念根本性的风向转变——由单纯的信息披露转向实质性监管。

HFCAA作为SOX法案中对104条的修正,是关于对境外审计机构检查的补充。由于此前在美上市公司保留了独立选择会计事务所的权利。由于某些企业会计事务所注册在境外,不受美国管辖,因此美国监管部门是无权要 求该会计事务所出具审计底稿的。而在HFCAA通过之后,根据无差异监管的要求,所有“涵盖发行人”(Covered Issuer)都要依法进行彻底的信息披露,接受美国监管。

尽管出发点始于对上市公司信息披露的更强有力监管,但从时间线来看(2019年3月提出到2021年12月细则落地),HFCAA更具有配合中美大国博弈的政策味道特征。可以说,2020年12月HFCAA在美国众议院的通过,正式将贸易领域的战火引到了金融领域。

HFCAA何以令中概股“颤抖”?

因为,根据该法案的细则要求,符合以下两条规定的公司,可以进入美国公众公司会计监督委员会(以下简称PCAOB)的临时被识别名单(Provisional List):1.公司聘用了PCAOB无法对其进行展开检查或调查的审计师事务所;2.经过PCAOB认定,公司“无法检查”或者“无法调查”的状态是由公司所在地政府立场造成的。

说白了就是,一家企业要想在美国上市,聘请的会计师事务所、审计师事务所就必须在美国SEC认定的白名单内。如果不符合这个条件且不予改正,一旦被PCAOB连续三年重点关注,那么企业将被启动强制退市程序。

虽然法案并不是针对中国企业出台的,但根据中国《证券法》、《档案法》 和《保守国家级秘密法》等相关法律制度规定,中国企业不能随意将企业审计底稿出示给境外机构,这就使得中概股原生性地与HFCAA形成不可调和的矛盾。虽然 一直以来,中国已经在某些程度上配合美方监管机构进行合理内容的底稿审查工作,但在瑞幸咖啡事件之后,市场对中国企业信任度有所降低,特别是近几年中国在美上市企业退市在香港二次上市案例也在逐渐增多,加之近3年的中美两国摩擦也对市场预期所影响,而上周HFCAA临时被识别名单(Provisional List)靴子的落地,更是让对于中概股的各方预期降至冰点之下。

2

HFCAA之外,中概股何去何从?

对于目前的中概股来说,当下可以选择的道路真的不多,目前来看应该只有以下三种可能:

——遵守SEC的要求接受相关审计核查,保持现状;

——绕道而行破“围剿”,考虑在其他交易所做双重主要上市(Dual Primary Listing)或是二次上市,从而拥有两个交易地点,并最终将主要交易地移至美国以外的其他交易所;

——私有化后打道回府。

无论哪一条路,对于中概股来说 ,都是充满坎坷和变数的征途。比如私有化后回归A股,中概股需要满足国内相应板块的上市要求并重走漫长流程。而这也绝非易事。唯一确定的事实是:曾经那个属于中概股的绚烂时代,结束了。

始于2020年瑞幸事件,至去年滴滴事件达到高潮,再到如今中概股集体遭到地狱级血洗。短短15个月时间,中概股跌去了近10万亿人民币(约1.37万亿美金)的市值——接近世界第二大经济体中国2021年全年GDP的10%。

尽管有市场分析声音表示首批临时被识别名单(Provisional List)并不值得引发中概股集体退市的新一轮担忧,因为纳入该临时名单并非意味着立即面临退市的风险。但不容忽视的是,基于规则调整的市场预期逆转,才是这轮暴跌背后,我们真正应该重视的事。

资金呼啸而去的背后,是国际风云变化的灰犀牛踏着沉重的步伐向我们奔来。中美大国博弈、地缘政治、俄乌冲突等不确定性,让嗅觉灵敏的资本纷纷用脚投票。在此背景下,中概股作为兵刃相见的阵前先锋,必将为金融战场上这场不可避免的厮杀付出血的代价。

硝烟覆盖的下一战将会是谁来迎战?我们无法在此刻做出准确判断。唯一可以肯定的是,中概股之战,绝不会是这场没有硝烟战争的最后一战。

3

对于投资者的建议

既然企业基本面没什么问题、估值也不高,是否可以趁机抄底一波中概股?这或许是当下很多投资者特别是个人投资者心中蠢蠢欲动的念想。

何去何从,谁也说不清楚。我用已经发生的事实,希望给大家一些提示:去年滴滴事件之后,在中概股大幅调整后,一些机构对中概公司出现了一些抄底动作,其中不乏知名的投资机构,如高瓴在去年四季度继续加码理想汽车等新能源;桥水在去年四季度加仓阿里、京东和拼多多;景林加仓拼多多、京东以及BOSS直聘等中国互联网公司。就上周黑色星期五的状况来看,这些机构恐怕已经在雷区里瑟瑟发抖了。

在枪林弹雨中负重前行,谨慎、谨慎、再谨慎。想抄底的人,市场也许会让你看到什么叫“深不见底”......

文章最后,引用瑞·达利欧在其新书《原则:应对变化中的世界秩序》一书中对于应对已知和未知的一条建议,希望与大家共勉:

“了解所有的可能性,考虑最坏的情况,然后想办法消除无法忍受的情况。”

您可能也感兴趣:

为您推荐

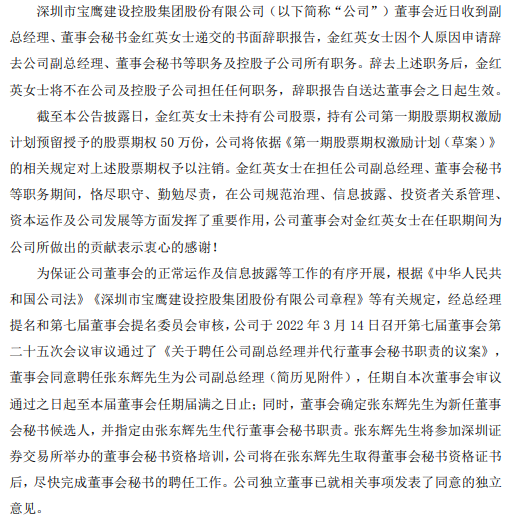

宝鹰股份副总经理金红英辞职 张东辉接任

扩大交通运输有效投资助力经济“开局稳”

发改委:提高养老托育的有效供给是今年发展的重点任务

更多

- 永达汽车(03669)2021年度股东应占净利同比增长52.6%至24.80亿...

- 中信国际电讯(01883)2021年度股东应占溢利同比上升5.2%至10.7...

- 扭亏为盈 金辉集团(00137)2021年度股东应占溢利净额为8.27亿...

- 港灯-SS(02638)2021年度纯利同比增长7.4%至29.33亿港元 拟派...

- 宏利金融-S(00945):7.5亿美元优先票据的公开发行定价为100厘

- 港股异动 | 金蝶国际(00268)拉升7% 云业务需求持续向好,...

- 小摩全线下调中国互联网板块评级 仅快手(01024)获“增持”评级

- 瑞银:普拉达(01913)去年下半年表现胜预期 预计股价反应正面

排行

- 八部门联合印发《物联网新型基础设施建设三年行动计划(2021-2...

- 深城交拟首次公开发行4000万股 申购日期为2021年10月18日

- 华润材料拟首次公开发行2.22亿股 申购日期为2021年10月15日

- 拓新药业拟首次公开发行3150万股 申购日期为2021年10月18日

- 中国恒大99.93亿元出售17.5亿股盛京银行股份 沈阳国资接盘

- 复星医药年内出售四公司股权 回笼资金41.32亿元

- 春风动力非公开发行新股1570万股 募集资金17.09亿元缓解公司...

- 信义玻璃股价一月下跌35% 市值约850亿港元

- 国庆黄金周南京150余家商贸企业销售额为21.2亿元 同比增长14.2%

- 国庆黄金周期间江苏消费品市场累计实现销售额131.4亿元 两年...

精彩推送

- 野村:维持京东物流(02618)“买入”评级 目标价27港元

- 光大环境(00257)2021年度股东应占溢利同比增长13%至68.04亿港...

- APG-2575关键注册II期临床完成首例患者给药,亚盛医药-B(0685...

- 传高瓴资本亏损超300亿美元遭清算,回应:谣言 美股持仓一共...

- 港股异动 | 医疗服务股午后大跌 海吉亚医疗(06078)重挫43%

- 中概股再次暴跌背后:一个时代的结束?

- 港股异动︱康利国际控股(06890)涨超11% 预期2021年股东应占...

- 澳洲成峰高教(01752):徐榕宁获任执行董事兼首席执行官

- 永达汽车(03669)2021年度股东应占净利同比增长52.6%至24.80亿...

- 中信国际电讯(01883)2021年度股东应占溢利同比上升5.2%至10.7...

- 宏利金融-S(00945):7.5亿美元优先票据的公开发行定价为100厘

- 中信国际电讯(01883)2021年度股东应占溢利同比上升5.2%至10.7...

- 港灯-SS(02638)2021年度纯利同比增长7.4%至29.33亿港元 拟派...

- 港股午评:恒指跌3%失守19000点 科技股继续大跌

- 扭亏为盈 金辉集团(00137)2021年度股东应占溢利净额为8.27亿...

- 港灯-SS(02638)2021年度纯利同比增长7.4%至29.33亿港元 拟派...

- 宏利金融-S(00945):7.5亿美元优先票据的公开发行定价为100厘

- 港股异动 | 泡泡玛特(09992)反弹8% 前两月潮玩销售额增长...

- 港股异动 | 金蝶国际(00268)拉升7% 云业务需求持续向好,...

- 小摩全线下调中国互联网板块评级 仅快手(01024)获“增持”评级

- 2022虎年本色金银币价格(2022年03月15日)

- 2022年30克熊猫金币价格(2022年03月15日)

- 2022壬寅年1公斤金制纪念币价格(2022年03月15日)

- 2022虎年彩色金银币价格(2022年03月15日)

- 瑞银:普拉达(01913)去年下半年表现胜预期 预计股价反应正面

- 崩跌的全球股市还有救?小摩:养老基金再平衡或带来10%的反弹

- 港股异动 | 金蝶国际(00268)拉升7% 云业务需求持续向好,...

- 港股异动 | 长城汽车(02333)反弹逾10% 3月博世ESP短缺有望...

- 港股异动 | 长城汽车(02333)反弹逾10% 3月博世ESP短缺有望...

- 2022年熊猫金套币价格今天多少一克(2022年03月15日)

- 银科控股首席经济学家夏春:每一次股市大跌,最深层的逻辑都...

- 瑞银:维持统一企业中国(00220)“买入”评级 目标价12.5港元

- 小摩全线下调中国互联网板块评级 仅快手(01024)获“增持”评级

- 瑞银:普拉达(01913)去年下半年表现胜预期 预计股价反应正面

- 港股异动︱基石药业-B(02616)涨超4% 普吉华®扩展适应症获批...

- 北京菜百黄金价格今天多少一克(2022年03月15日)

- 大摩:予高鑫零售(06808)“与大市同步”评级 目标价3.9港元

- 上海老庙黄金价格今天多少一克(2022年03月15日)

- 港股异动︱华兴资本控股(01911)涨近4% 预期年度利润稳增约56.5%

- 北京菜百铂金多少钱一克(2022年03月15日)参考价格

- 上海老庙铂金多少钱一克(2022年03月15日)参考价格

- 上海老凤祥铂金多少钱一克(2022年03月15日)参考价格

- 港股异动︱希玛眼科(03309)涨近2%振幅超8% 预期年度股东应占...

- 国金证券:10亿元短期融资券发行完毕 票面利率2.75%

- 申万宏源香港:维持物业管理板块“看好”评级 优质房企有望...

- 港股异动︱众安在线(06060)盘中反弹超11% 前两个月原保险保...

- 港股异动︱众安在线(06060)盘中反弹超11% 前两个月原保险保...

- 港股异动 | 美团-W(03690)大涨7% 社零数据优于预期,机构...

- 港股异动 | 赣锋锂业(01772)早盘反弹近5% 首2月纯利同比增...

- 银行业混战绿色金融 价格战隐忧浮现

- 申万宏源香港:维持物业管理板块“看好”评级 优质房企有望...

- *ST腾邦:控股股东腾邦集团被动减持公司股份665万股

- 1.25亿元!华测检测拟回购股份用于后期实施股权激励计划

- 精测电子:实控人质押100万股用于补充质押

- 黄金价格高位回落 静待俄乌冲突风险缓和

- 吉峰科技:控股股东王新明质押500万股用于公司融资

- 港股异动 | 物管股继续重挫 旭辉永升服务(01995)跌超11% ...

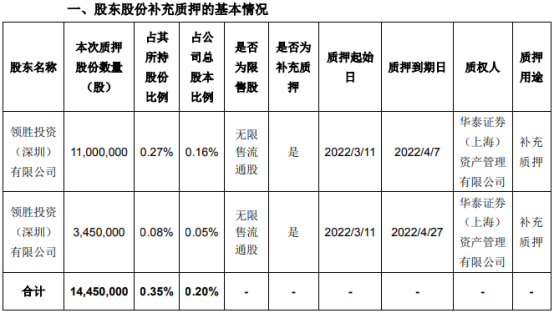

- 领益智造:控股股东质押1445万股用于补充质押

- 大摩:予高鑫零售(06808)“与大市同步”评级 目标价3.9港元

- 俄乌第四轮谈判暂停黄金震荡下跌

- 宝鹰股份副总经理金红英辞职 张东辉接任

- 国信证券:维持友邦保险(01299)“买入”评级 目标价降至115港元

- 港股异动︱俊知集团(01300)高开逾4% 预计2021年业绩扭亏为盈至2亿元

- 扩大交通运输有效投资助力经济“开局稳”

- 港股异动 | 物管股继续重挫 旭辉永升服务(01995)跌超11% ...

- 泰顺县城镇发展公司底价竞得1宗商住地 出让面积23487平方米

- 今日俄乌第四次谈判贵金属低开行情

- 总建面8.9万㎡!市南区南京路1号地块规划调整

- 俄乌第四轮谈判暂停 黄金价格短线下行

- 港股异动 | 昆仑能源(00135)重挫14%领跌石油股 俄乌有望签...

- 浙江新湖集团:控股股东解除质押新湖中宝1.77%

- 港股异动︱中烟香港(06055)涨超4% 2021年股东应占利润同比增...

- 突发!蚌埠高新区1宗居住用地暂停出让

- 避险降温黄金回落静待本周加息会议

- 港股异动︱中烟香港(06055)涨超4% 2021年股东应占利润同比增...

- 港股异动 | 恒生科技指数低开逾5% 阿里巴巴-SW(09988)、腾...

- 国信证券:维持友邦保险(01299)“买入”评级 目标价降至115港元

- 港股异动︱俊知集团(01300)高开逾4% 预计2021年业绩扭亏为盈至2亿元

- 北控清洁能源集团(01250)拟向山高金融(00412)配发约488.04亿...

- ITP HOLDINGS(08446)获马烈收购55%股份并折让91.97%提现金要约 3月15日复牌

- 智通港股通占比异动统计|3月15日

- 青山深夜发布重磅声明 LME紧随其后宣布恢复交易

- 发改委:提高养老托育的有效供给是今年发展的重点任务

- 以更大力度、更有效举措持续助力企业纾困发展

- 棠记控股(08305)预计2021年度综合亏损不少于3000万港元

- 真金白银“托底”!A股再现回购浪 机构称龙头公司真不贵

- 中概股集体危机如何破局?投行、律师、基金管理人见仁见智

- 凤凰卫视(02008):凤凰新媒体2021年度持续经营净亏损为2.057亿元

- 棠记控股(08305)预计2021年度综合亏损不少于3000万港元

- 山高金融(00412)拟认购488.04亿股北控清洁能源(01250)股份 3月15日复牌

- 智通港股股东权益披露|3月15日

- 智通港股通占比异动统计|3月15日

- 智通港股沽空统计|3月15日

- 汇丰控股(00005)3月14日回购约110.26万股

- 收益何时回暖?1600余只银行理财产品“破净”,占比超5%

- 买不了、卖不出、撤不了?招商证券交易系统“崩了”!投资者...

- 智通港股通资金流向统计(T+2)|3月15日

- 圣诺医药-B(02257)将在美国波士顿OPT会议上公布其GalNAc-肝脏...

- 圣诺医药-B(02257)将在美国波士顿OPT会议上公布其GalNAc-肝脏...

- 避险资金出逃500亿之时,国际大行喊出“超配中国”

营业执照公示信息

营业执照公示信息