国信证券:维持友邦保险(01299)“买入”评级 目标价降至115港元

国信证券发布研究报告称,维持友邦保险(01299)“买入”评级,目标价调低至115港元。预计2022-24年EPS至0.66/0.75/0.83美元,同比增速约6%/15%/10%,对应PEV约15x/13x/12x。集团正进一步聚焦高质量业务,例如与南非医疗保险集团Discovery合作在中国香港创立医疗保险科技公司,例如剥离澳大利亚的部分储蓄业务,同时运营效率也在提升,未来的业绩表现及成长空间有望进一步提升。另一方面,集团计划在未来三年回购100亿美元价值的股份,约等于目前市值的8.3%,再加上现金分红,该行预计集团未来三年的股息率至少在4.6%以上,大幅提升股票吸引力。

国信证券主要观点如下:

新业务增速靓丽,各分部均有增长,业务质量进一步提升。

2021年新业务表现靓丽,新业务价值约33.7亿美元(固定汇率,+18%),新业务价值率约59%(+6个百分点),受益于中国香港等地区的业务质量提升、较高的政府债券收益率以及承保开支的减少。中国内地新业务价值约为11亿美元(+7%),新业务价值率为79%(-2个百分点),于2022年1月在湖北武汉开始展业;中国香港地区分别为7亿美元(+37%)和64%(+20个百分点),泰国分别为6亿美元(+37%)和90%(+19个百分点),皆因产品组合的改善,以及代理人渠道和伙伴销售渠道取得强劲表现;新加坡分别为4亿美元(+6%)和65%(+1.3个百分点),代理人渠道的双位数增长被伙伴渠道抵消;马来西亚分别为3亿美元(+26%)和57%(-2.6个百分点)。

盈利及资本:投资回报修复,内含价值增速大幅改善。

派息前内含价值约750亿美元(+16%),营运盈利约79亿美元(+7%),总盈利为108亿美元(+170%),受益于投资回报差异从去年同期-19亿美元修复至13亿美元,同时经济假设变动从-10亿美元修复至4亿美元。同期,总加权保费收入约369亿元(+2%),税后营运盈利约64亿美元(+6%),除去中国业务扣税优惠等非经常性因素,同比增速为9%。泰国受投资回报的影响同比增长为-1%,而其余地区均有正贡献,末期每股股息为108港仙(+8%)。

投资组合:固收资产占比下降3个百分点,股权类占比相应提升。

资产配置方面,分红业务的权益类资产占比提升2个百分点,固收资产占比稳定于32%,而其他保单和股东的固收资产占比下降3个百分点,权益类占比提升1个百分点。

风险提示:各分部新业务价值增速放缓,股票资产表现不利。

您可能也感兴趣:

为您推荐

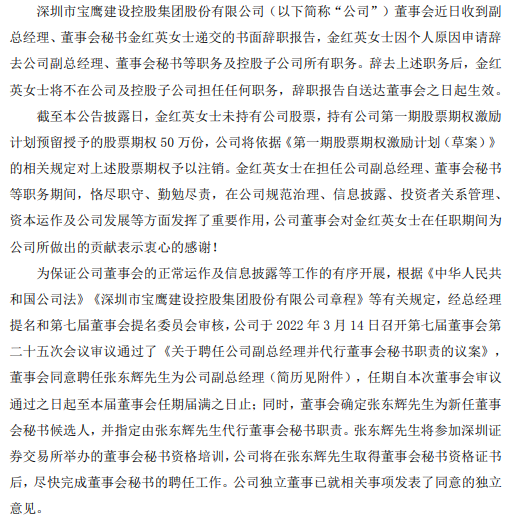

宝鹰股份副总经理金红英辞职 张东辉接任

扩大交通运输有效投资助力经济“开局稳”

发改委:提高养老托育的有效供给是今年发展的重点任务

更多

- 港股异动 | 物管股继续重挫 旭辉永升服务(01995)跌超11% ...

- 国信证券:维持友邦保险(01299)“买入”评级 目标价降至115港元

- 港股异动︱俊知集团(01300)高开逾4% 预计2021年业绩扭亏为盈至2亿元

- 港股异动 | 昆仑能源(00135)重挫14%领跌石油股 俄乌有望签...

- 港股异动︱中烟香港(06055)涨超4% 2021年股东应占利润同比增...

- 北控清洁能源集团(01250)拟向山高金融(00412)配发约488.04亿...

- ITP HOLDINGS(08446)获马烈收购55%股份并折让91.97%提现金要约 3月15日复牌

- 智通港股通占比异动统计|3月15日

排行

精彩推送

- 1.25亿元!华测检测拟回购股份用于后期实施股权激励计划

- 精测电子:实控人质押100万股用于补充质押

- 吉峰科技:控股股东王新明质押500万股用于公司融资

- 港股异动 | 物管股继续重挫 旭辉永升服务(01995)跌超11% ...

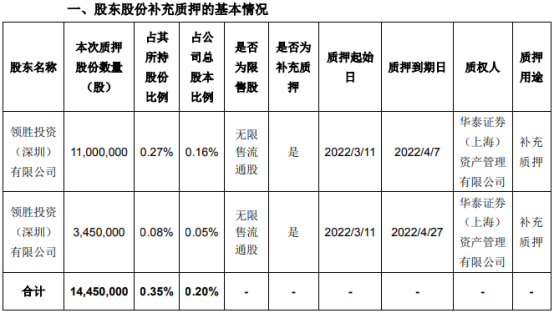

- 领益智造:控股股东质押1445万股用于补充质押

- 宝鹰股份副总经理金红英辞职 张东辉接任

- 国信证券:维持友邦保险(01299)“买入”评级 目标价降至115港元

- 港股异动︱俊知集团(01300)高开逾4% 预计2021年业绩扭亏为盈至2亿元

- 扩大交通运输有效投资助力经济“开局稳”

- 港股异动 | 物管股继续重挫 旭辉永升服务(01995)跌超11% ...

- 泰顺县城镇发展公司底价竞得1宗商住地 出让面积23487平方米

- 总建面8.9万㎡!市南区南京路1号地块规划调整

- 港股异动 | 昆仑能源(00135)重挫14%领跌石油股 俄乌有望签...

- 浙江新湖集团:控股股东解除质押新湖中宝1.77%

- 港股异动︱中烟香港(06055)涨超4% 2021年股东应占利润同比增...

- 突发!蚌埠高新区1宗居住用地暂停出让

- 港股异动︱中烟香港(06055)涨超4% 2021年股东应占利润同比增...

- 港股异动 | 恒生科技指数低开逾5% 阿里巴巴-SW(09988)、腾...

- 国信证券:维持友邦保险(01299)“买入”评级 目标价降至115港元

- 港股异动︱俊知集团(01300)高开逾4% 预计2021年业绩扭亏为盈至2亿元

- 北控清洁能源集团(01250)拟向山高金融(00412)配发约488.04亿...

- ITP HOLDINGS(08446)获马烈收购55%股份并折让91.97%提现金要约 3月15日复牌

- 智通港股通占比异动统计|3月15日

- 青山深夜发布重磅声明 LME紧随其后宣布恢复交易

- 发改委:提高养老托育的有效供给是今年发展的重点任务

- 以更大力度、更有效举措持续助力企业纾困发展

- 棠记控股(08305)预计2021年度综合亏损不少于3000万港元

- 真金白银“托底”!A股再现回购浪 机构称龙头公司真不贵

- 中概股集体危机如何破局?投行、律师、基金管理人见仁见智

- 凤凰卫视(02008):凤凰新媒体2021年度持续经营净亏损为2.057亿元

- 棠记控股(08305)预计2021年度综合亏损不少于3000万港元

- 山高金融(00412)拟认购488.04亿股北控清洁能源(01250)股份 3月15日复牌

- 智通港股股东权益披露|3月15日

- 智通港股通占比异动统计|3月15日

- 智通港股沽空统计|3月15日

- 汇丰控股(00005)3月14日回购约110.26万股

- 收益何时回暖?1600余只银行理财产品“破净”,占比超5%

- 买不了、卖不出、撤不了?招商证券交易系统“崩了”!投资者...

- 智通港股通资金流向统计(T+2)|3月15日

- 圣诺医药-B(02257)将在美国波士顿OPT会议上公布其GalNAc-肝脏...

- 圣诺医药-B(02257)将在美国波士顿OPT会议上公布其GalNAc-肝脏...

- 避险资金出逃500亿之时,国际大行喊出“超配中国”

- 中国生物制药(01177):“盐酸考来维仑片”获美国仿制药申请批准

- 中金公司(03908)附属拟发行6亿美元票据

- 亚盛医药-B(06855):Bcl-2选择性抑制剂APG-2575中国关键注册I...

- 华润医药(03320):江中药业(600750.SH)预计一季度归母净利同...

- 智通港股通资金流向统计(T+2)|3月15日

- 汇丰控股(00005)3月14日回购约110.26万股

- 远东发展(00035)拟斥资9570.26万英镑收购伦敦一发展项目公司

- 恒指牛熊街货比(62:38)︱3月15日

- 智通ADR统计 | 3月15日

- 中国生物制药(01177):“盐酸考来维仑片”获美国仿制药申请批准

- 远东发展(00035)拟斥资9570.26万英镑收购伦敦一发展项目公司

- 外资砸盘港股?疯传这波大跌是国际资金巨大流动性缺口出货所...

- 港股遭遇“黑色星期一”!知名私募紧急解盘 光明不远了

- 疫情下的证券业:深圳暂停现场服务,上海实行AB轮岗…这些业...

- 恒指夜期收盘(3.15)︱恒生指数夜期(3月)收报19059点 低水473点

- 富力地产(02777)拟9570.26万英镑出售R&F Properties VS (UK)全部股权

- 恒指牛熊街货比(62:38)︱3月15日

- 恒指夜期收盘(3.15)︱恒生指数夜期(3月)收报19059点 低水473点

- 智通ADR统计 | 3月15日

- 智通全球财经日志|3月15日

- 中烟香港(06055)2021年股东应占利润同比增长约5.62倍至7.03亿...

- 智通港股投资日志|3月15日

- 智通港股投资日志|3月15日

- 智通全球财经日志|3月15日

- 智通港股公告精选︱(3.14)赣锋锂业2021年度归母净利同比增4倍...

- 智通港股公告精选︱(3.14)赣锋锂业2021年度归母净利同比增4倍...

- 深圳暂停一周,公募“临时卧室”曝光,应急小组纷纷驻楼,原...

- 成都高速(01785)以6000万元认购结构性存款

- 中烟香港(06055)2021年股东应占利润同比增长约5.62倍至7.03亿...

- 赣锋锂业(01772)前两个月归母净利同比增长300%左右至14亿元左右

- 不能任由中国资产全球大缩水了

- 中概股大幅反弹,携程、贝壳一度收复早盘超20%跌幅

- 中国地热能(08128):薛江云获任为执行董事兼首席执行官

- 旭辉控股集团(00884)全资附属旭辉中国发行10亿元中期票据

- 赣锋锂业(01772)前两个月归母净利同比增长300%左右至14亿元左右

- 再遇集体杀跌,中概股底在何方?

- 成都高速(01785)以6000万元认购结构性存款

- 旭辉控股集团(00884)全资附属旭辉中国发行10亿元中期票据

- 中国地热能(08128):薛江云获任为执行董事兼首席执行官

- 新股消息 | 粤式火锅连锁餐厅捞王控股二次递表港交所,2021...

- 金山能源(00663)预期2021年度取得净亏损约8000万港元

- 鲜驰达控股(01175)将继续在专业顾问协助下推进复牌进度 继续停牌

- 金山能源(00663)预期2021年度取得净亏损约8000万港元

- 百胜中国-S(09987)前两个月经营利润同比下降约20% 预计首季...

- 正荣服务(06958)控股股东拟转让2.53亿股股份予华博

- 恒生科技创最大跌幅 市场究竟在担心什么?

- 正荣服务(06958)控股股东拟转让2.53亿股股份予华博

- 普拉达(01913)将于5月27日派发2021年末期股息每股0.07欧元

- 全民国际(08170)中期股东应占溢利同比增加40.95%至726.9万港元

- 鲜驰达控股(01175)将继续在专业顾问协助下推进复牌进度 继续停牌

- 百胜中国-S(09987)前两个月经营利润同比下降约20% 预计首季...

- 关店230家、预亏近3亿...换掌门的呷哺呷哺(00520)究竟经历了什么?

- 伊核谈判或生变数 黄金呈现空头走势

- 希慎兴业(00014)3月14日斥资212.88万港元回购10万股

- 港股日报:恒指大跌千点破2万关口,发生了什么?

- 扭亏为盈 中国铁钛(00893)预期年度股东应占利润不多于900万元

- 希慎兴业(00014)3月14日斥资212.88万港元回购10万股

- 越秀交通基建(01052):“16越交02”将于3月21日付息

营业执照公示信息

营业执照公示信息