国盛证券:维持药明生物(02269)“买入”评级 业绩持续高增长

国盛证券发布研究报告称,维持药明生物(02269)“买入”评级,预计2021-23年收入为95.42亿元/138.99亿元/195.19亿元,同比增长70%/46%/40%;归母净利润为34.83亿元/51.42亿元/73.21亿元,对应增速为106%/48%/42%;EPS为0.83元/1.22元/1.73元;PE为80x/54x/38x。

事件:公司公告,2021年全年利润预计同比增长105%以上,归属于权益股东的利润预计同比增长98%以上。

国盛证券主要观点如下:

业绩持续高增长,新冠与非新冠项目均高速推进,CMO未来可期。

业绩持续高增长,进一步刷新此前盈利指引。根据业绩预告测算,2021年全年利润预计为34.71亿元以上,下半年利润预计为15.88亿元以上,同比增长65%以上;2021年全年归属于权益股东利润预计为33.44亿元以上,下半年归属于权益股东利润预计为15.02亿元以上,同比增长58%以上。

业绩的高速增长主要是由于:

1)高速推进执行现存及新引进的新冠项目,支持并赋能全球客户抗疫并相应提升收益。公司在创纪录的14个月内赋能Vir/GSK的新冠中和抗体获得FDA EUA批准;Brii的新冠中和抗体获得NMPA应急批准,提交FDA EUA申请;另一客户的新冠中和抗体也已提交EUA申请。公司已签订20+新冠中和抗体、疫苗及蛋白订单,2021年有望贡献约4.6亿美金收入,2022年有望贡献约3亿美金收入,Omicron有望带来额外订单。公司2021年上半年签署的新冠相关项目合约达到13亿美元,预计2021年全年在30亿美元左右,预计这些订单还将在2022年持续推动公司业绩增长。

2)凭借领先的技术平台、行业最佳的项目交付时间及优秀的项目执行过往记录,公司非新冠综合项目收益和市场份额显著增加。2021年新增156个综合项目(包括138个内生增长以及从苏桥生物收购获得18个项目),临床三期项目32个。其中,新增143个非新冠项目,包括收购苏桥生物带来的18个项目,非新冠临床III期项目28个,非新冠项目总数高达447个,2021年新增4个非新冠商业化项目。

3)成功执行“赢得药物分子”战略,从而在研发管线中引入更多后期项目并提高近期收益。2021年全年赢得18个综合项目。

4)作为商业化元年,2021年相应生产项目收入大幅增长。2021年全年新增7个商业化项目,2021年年底商业化生产项目达9个,包括1个通过“赢得分子”战略转入的项目,4个新冠商业化项目及5个非新冠商业化项目,商业化项目管线呈现多元化,2022-23年有望每年新增2-4个商业化项目,2024-25年则有望每年新增4-6个,商业化生产项目2025年有望达到20+。

5)2020Q1由于疫情影响而短暂降低的生产效率已经完全恢复,加上现有产能和资源利用率的持续提升、运营效率改善项目的执行提高毛利率。由于新冠项目需求激增,预计2021年全年产能利用率都是满产状态。

风险提示:行业增速不及预期风险;行业政策负向影响风险;客户产品终端销售不及预期风险。

您可能也感兴趣:

为您推荐

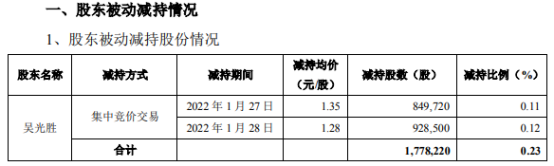

*ST华讯股东吴光胜被动减持177.82万股 2021年净利润同比亏损减少

路畅科技控股股东拟向中联重科转让29.99%股份 转让价款总额为7.8亿元

今日*ST澄星上涨5.01%报价6.29元 封上涨停板

排行

精彩推送

- 国盛证券:维持药明生物(02269)“买入”评级 业绩持续高增长

- 港股异动 | 京信通信(02342)逆市涨近7% 多部门明确将适度...

- 港股异动 | 汇丰控股(00005)创两年来新高,近两月累涨37% ...

- 小摩:希慎兴业(00014)与恒基地产(00012)合作发展住宅项目 ...

- 港股异动 | 中国东方教育(00667)跌近7%领跌教育股 教育部...

- 港股异动 | 歌礼制药-B(01672)午后涨幅扩大逾16% ASC10-A...

- 港股异动 | 森松国际(02155)一度升近10% 公司生物反应器产...

- 云顶香港(00678):委任DREAM CRUISES临时清盘人

- 与牡丹江旭日合资成立龙拓锂电池 媒体称信阳毛尖(00362)是...

- “二师兄”身价暴跌,有上市公司一年巨亏近200亿,国家准备出...

- 华泰证券(06886)将于2月11日支付“21华泰S6”本金及利息

- 自动系统(00771)预计2021年度净亏损约1000万港元

- 迅销(06288)拟派中期股息 股权登记日为2月28日

- 云顶香港(00678):委任DREAM CRUISES临时清盘人

- 华泰证券(06886)将于2月11日支付“21华泰S6”本金及利息

- 与牡丹江旭日合资成立龙拓锂电池 媒体称信阳毛尖(00362)是...

- 自动系统(00771)预计2021年度净亏损约1000万港元

- 迅销(06288)拟派中期股息 股权登记日为2月28日

- 港股异动︱海伦司(09869)涨超5% 东吴证券称公司快速拓店下同...

- 野村:内银股具吸引力 招商银行(03968)为长期首选

- 大摩:维持嘉里物流(00636)“中性”评级 目标价上调14.3%至20港元

- 大摩:重申药明生物(02269)为今年首选股 目标价175港元

- 药明生物(02269)2月8日上午盘中停牌

- 港股异动 | 中远海能(01138)涨近9% 券商指利空冲击结束,...

- 小摩:予阿里巴巴-SW(09988)“增持”评级 目标价175港元

- 港股异动 | 恒生科技指数再跌超2% 阿里健康(00241)跌超7%...

- 冰火两重天!“日光基”去年飙至145只 另有32只发行失败逼近...

- 光大证券:必选消费股估值已回归合理区间 首推华润啤酒(0029...

- 野村:维持药明生物(02269)“买入”评级 目标价149.92港元

- 大摩:维持金界控股(03918)“增持”评级 目标价7.3港元

- 中关村银行与振兴银行停办现金存取业务,民营银行全身心投入...

- 大摩:予希慎兴业(00014)“增持”评级 目标价32港元

- 回归价值本源!2022年,可以抄底中概股吗?

- 药明生物(02269)2月8日上午盘中停牌 待刊发内幕消息

- 斥资5000万成立保险经纪公司 蔚来汽车也要卖保险了

- 谷爱凌夺冠 冬奥顶流有多火?这些股被股民喊话签约品牌代言...

- 中国水务(00855)悉数偿还于2022年到期的5.25厘优先票据的本金及利息

- 药明生物(02269)2月8日上午盘中停牌

- 小摩:予阿里巴巴-SW(09988)“增持”评级 目标价175港元

- 光大证券:必选消费股估值已回归合理区间 首推华润啤酒(0029...

- 港股异动 | 恒生科技指数再跌超2% 阿里健康(00241)跌超7%...

- 野村:维持药明生物(02269)“买入”评级 目标价149.92港元

- 大摩:维持金界控股(03918)“增持”评级 目标价7.3港元

- 2022年1月份上海市新建商品房新增供应15638套 同比增长97%

- 港股异动 | 春节后期煤炭产量快速回升 兖矿能源(01171)、...

- 港股异动 | 永利澳门(01128)涨超4%领涨博彩股 春节期间整...

- 逻辑最顺、量化点火!大基建能否充当火车头?

- 港股异动︱港股钢铁板块今日集体上涨 三部门关于促进钢铁工...

- 数字人民币成冬奥亮点,“贴一贴”功能让软硬钱包“互联”

- 港股异动 | 赣锋锂业(01772)早盘跌超5% 市场担忧各国政府...

- 港股异动 | 统一企业中国(00220)大涨10% 机构预计公司料实...

- 瑞信:“元宇宙”利好全球TMT行业 首选网易-S(09999)等

- 创业板指跌超3%:宁德时代跌逾6% 药明康德跌停

- 港股异动 | 药明生物(02269)现跌近30% 被纳入美国商务部未...

- 交银国际:维持腾讯控股(00700)“买入”评级 目标价下调至613港元

- 港股异动 | 春节后期煤炭产量快速回升 兖矿能源(01171)、...

- 港股异动 | 永利澳门(01128)涨超4%领涨博彩股 春节期间整...

- 港股异动︱港股钢铁板块今日集体上涨 三部门关于促进钢铁工...

- 港股异动 | 赣锋锂业(01772)早盘跌超5% 市场担忧各国政府...

- 港股异动 | 统一企业中国(00220)大涨10% 机构预计公司料实...

- 今日广博股份上涨10.11%报价4.79元 封上涨停板

- 博腾股份股东两江产业集团减持657.01万股 价格区间为85.87-104.13元/股

- 学大教育2名控股股东合计质押287.74万股 2021年净利润同比由盈转亏

- 富临精工控股股东富临集团质押420万股 2021年净利润为7823万元

- 世龙实业股东龙强投资减持239.99万股 套现2867.88万元

- 金科股份股东黄斯诗减持4564.94万股 价格区间为4.22-4.38元/股

- *ST华讯股东吴光胜被动减持177.82万股 2021年净利润同比亏损减少

- 路畅科技控股股东拟向中联重科转让29.99%股份 转让价款总额...

- 今日*ST澄星上涨5.01%报价6.29元 封上涨停板

- 紫燕食品更新招股书:钟怀军家族共持股近9成 公司销售收入8...

- 新濠国际发展(00200):Studio City Company于2021年11月末...

- 油价创出逾7年新高!龙头股罕见大涨 15只业绩翻倍股提前揭晓...

- 智通港股股东权益披露|2月8日

- 开门红数钱,之后呢?

- 掀起涨停潮!这一板块上了新闻联播!北向资金百亿资金埋伏这...

- 新濠国际发展(00200):SCIHL进行私人配售

- 智通港股沽空统计|2月8日

- 机构调研动向大曝光:“宁王”朋友圈最吸睛 深跌医药、科技...

- 九尊数字互娱(01961)控股权易主 获Infinities Global Tech...

- 港股触底反弹时机到了?已有大行先行高配港股资产 五大重点...

- 三则消息扰动万亿赛道!锂电巨头放豪言,千亿巨头突然跳水,...

- “牛市旗手”有转机?超80亿资金涌入ETF狂买券商股 多家明星...

- 智通港股回购统计|2月8日

- 新濠国际发展(00200):Studio City Company于2021年11月末...

- 和誉-B(02256):和誉医药完成ABSK011与抗PD-L1抗体联合用药临...

- 新濠国际发展(00200):SCIHL进行私人配售

- 智通港股股东权益披露|2月8日

- 智通港股沽空统计|2月8日

- 九尊数字互娱(01961)控股权易主 获Infinities Global Tech...

- 昆明海关:春节期间中老铁路国际货运量超2万吨 总货值2.17亿元

- 隆鑫系13家公司破产重整获受理 重整投资人牵头方山东九羊集团是谁

- 捷利交易宝(08017)前三季度纯利同比增长约14.98%至1627.72万港元

- 恒指牛熊街货比(59:41)︱2月8日

- 虎年首个交易日银行股大爆发!银行板块配置机会是否到来?

- 1200亿锂矿巨头大跳水!一度跌超7% 紧急回应来了

- 智通港股通资金流向统计(T+2)|2月8日

- 重大利空!虎年第一个“爆雷” 超讯通信突然被ST

- 拿工资护盘!这家银行9名董监高15%年薪用于增持 银行股大涨...

- 智通港股早知道 | (2月8日)铝价升至四个月高位 金力永磁(0...

- 和誉-B(02256):和誉医药完成ABSK011与抗PD-L1抗体联合用药临...

营业执照公示信息

营业执照公示信息