连锁药房“四大金刚”20年“缠斗”结果逐渐清晰

从创立、扩张再到上市,一心堂、益丰药房、大参林、老百姓4大连锁药房的发展轨迹几乎同步,但从三季度业绩来看,这场持续了20年之久的“缠斗”结果正在逐渐清晰。

10月29-31日,连锁药房“四大金刚”一心堂、益丰药房、大参林、老百姓相继发布2020年第三季度报告。

根据三季报,2020年1-9月,一心堂、益丰药房、老百姓和大参林分别实现营业收入92.39亿元、94.37亿、101.2亿元和104.92亿元,同比增长20.59%、27.72%、20.91%和30.49%;分别实现净利润6.04亿元、5.9亿元、4.87亿元和8.67亿元,同比增长24.80%、41.16%、23.60%和55.9%。

无论是营收利润,或者增长速度,大参林都居首位。

与业绩一起起飞的,还有大参林的股价。

10月30日,大参林股价一度达到95.50元/股的高位,创下上市以来新高,截至下午收盘,大参林总市值已经620.24亿元,“倍杀”一心堂和老百姓,只有益丰药房能与之一搏。

不过,大参林暂时领先,并不代表这场全国连锁药房龙头争夺战已经宣告结束。

大参林后来居上

这场连锁药房之争始于21世纪初。

1999年2月,柯康保、柯云峰、柯金龙三兄弟分别出资200万元,在广东茂名成立了茂名市大参林医药连锁有限公司,“大参林”药店迅速在这座粤西小城生根发芽,此后在广东地区发散开来。

一年后,深耕云南药材市场多年,有“滇南药王”之称的阮鸿献成立了云南鸿翔药业有限公司,同时创立了“一心堂”连锁药房品牌,进军医药零售行业。自此一心堂高歌猛进,成为云南药品零售的领头羊。

2001年,湖南人谢子龙和高毅几乎同时举起了“平价药房”的大旗,分别创立了“老百姓”和“益丰药房”。

2014年,一心堂率先实现IPO。2015年,“湘军”代表老百姓、益丰药房先后上市。2017年,大参林在上交所敲钟。至此,A股市场集齐了连锁药房“四大金刚”。

虽然扎根不同区域,但4大连锁药房的业绩增长却保持着一种微妙的“默契”。

时代财经梳理过往业绩发现,2019年以前,除益丰药房以外,其他3家药房的营收规模差距不大。2019年,益丰药房迎头赶上,4家连锁药房一起跨进“百亿营收”俱乐部,形成了并驾齐驱的局面。

图片来源:时代财经制图

但从净利润来看,最晚上市的大参林已暗暗赶超,大有登上“药房一哥”宝座的趋势。

2019年,大参林实现净利润7.03亿元,比老百姓的同期净利润高出38.11%。2020年三季度,这个差距进一步扩大。根据三季报,大参林实现净利润8.67亿元,同比增长55.9%,不仅进一步拉大了与其他连锁药房的净利润差距,增长速度也把其他3家甩在了身后。

从日均坪效看,大参林同样“一骑绝尘”。财报显示,益丰药房和老百姓的日均坪效不相上下,分别为63.34元/平方米和62.06元/平方米。而根据时代财经估算,大参林直营门店的日均坪效则达到87.82元/平方米,是一心堂(48.34元/平方米)的近两倍之多。

谁先突围成功?

虽然大参林业绩已大幅领先,但“全国连锁药房龙头”争夺战仍未结束,4大连锁药房各踞一方,要成为全国连锁药房龙头,谁可以先“突围”地域的重围。

收购与扩张是三季度的主题。三季报显示,7-9月,大参林发起了6起并购项目,并购标的主要集中于河南、河北地区,交易总额达2.89亿元。

老百姓则通过旗下子公司完成了对西安德翔医药有限公司和与合肥市普生堂医药连锁有限公司的收购,共计收购获得27家门店,交易金额达4598万元。

益丰药房的并购动作更为频繁。3个月内,益丰药房共计发起7起并购案,收购标的主要集中于江苏、湖南和河北等地,交易金额至少为1.35亿元。

一心堂虽未披露第三季度的具体收购情况,但第三季度净增645家药店,门店总数达到6911家,居4家连锁药房之首。

不过从门店区域分布看,一心堂门店虽然已经覆盖云南、四川、重庆、广西等10个省份与直辖市,但60.25%的门店仍然集中在云南地区。

大参林同样严重依赖华南市场。根据财报,截至9月30日,大参林拥有5541家门店,其中华南地区门店数量为4389家,占比高达79.21%。

益丰药房和老百姓的“区域突围”则略有成效。

截至9月30日,益丰药房在华东地区(江苏、上海、江西、浙江)拥有2312家门店,与中南地区(湖南、湖北、广东)的2578家门店数量基本持平。老百姓在华东地区的门店数量达到1445家,已经逼近大本营华中地区(湖南、湖北、江西、河南)的1567家。

深圳中金华创基金董事长龚涛对时代财经表示,尽管大量收购会让连锁企业迅速扩张,但也会导致资金流紧张,未来医药连锁企业比的不是谁的销售模式更好或药品成本更低,一定是谁手里的钱能撑到最后。

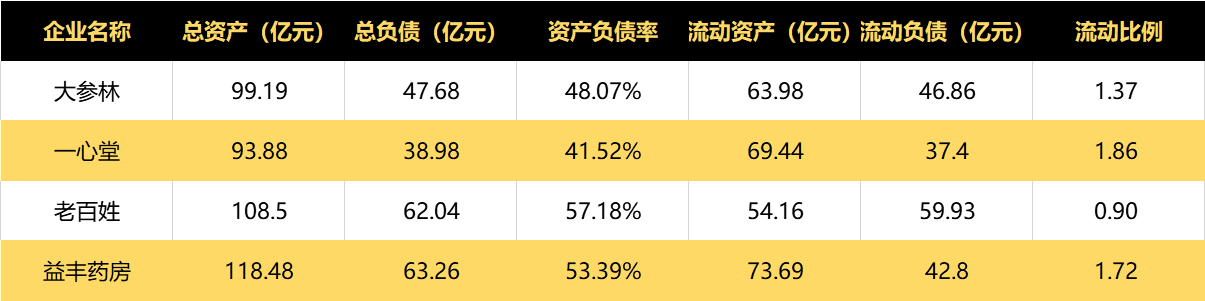

根据时代财经统计,目前大参林、一心堂、老百姓和益丰药房的资产负债率均在40%以上,而流动比率均在2:1以下,其中老百姓资产负债率达57.18%,而流动比率仅为0.9:1,流动资产无法覆盖流动负债。

图片来源:时代财经制图

集采压境

对于4大连锁药房来说,除了彼此之间的竞争压力之外,来自集采的挑战或许更加明显。

“集采对药品连锁企业来说意味着着暴利时代的终结。”龚涛指出。

在首批药品带量采购扩围时,医保局就提出,医保定点零售药店参与此次采购的,可允许其在中选价格基础上适当加价,超出支付标准的部分由患者自付,支付标准以下部分由医保按规定报销。

截至目前,浙江、云南、新疆、江苏、重庆、湖南等多个省市,都对零售药店的加价上限进行了明确规定,定点药店加成比例不得超过15%。这意味着,参与集采的定点药店最多只能在集采品种的采购价基础上加成15%进行销售。

根据前三批集采经验来看,集采品种中选价格普遍降价幅度为50%以上,其中不乏缬沙坦、二甲双胍、卡培他滨、莫西沙星氯化钠、甲钴胺、来曲唑等销售额超10亿元的“黄金单品”。

内蒙古国大药房总经理仲向军此前曾表示,“在集采推进下,一些药品将往平价角度走,毛利大幅度下降,连锁药店经营利润结构改变,成本上升,客流增长缓慢,这是一个趋势。以‘拜糖平’为例,内蒙古国大药房每月销售约8700盒,如果完全按照中标价执行,公司2019年损失将达60万元。”

根据时代财经统计,2019年,大参林、一心堂、老百姓的零售业务毛利率分别下降1.95%、1.75%和1.65%,4大药房中只有益丰药房的零售业务毛利率保持着0.31%的微弱增长。

在龚涛看来,集采必然会促使连锁药房在发展战略上做出重大调整,调整的主要方向包括,走国际化道路,让品牌走出国门或者朝专业化药房发展,通过差异化药品结构,强化非药服务提高企业利润。

从企业的动作来看,时代财经注意到大参林、益丰药房和老百姓都纷纷瞄准DTP(Direct to Patient)药房,加强慢病专业服务。DTP药房指的是直接面向患者提供更有价值的专业服务药房,患者在医院开具处方后,药房可以根据患者需求在指定时间送药上门,并且提供用药咨询等专业服务。

截至2019年,大参林、益丰药房和老百姓分别建成DTP药房56家、30家和125家。根据老百姓2019年报,DTP药房的年销售额已经达到8.08亿元。

一心堂则有意试水国际市场。2019年10月9日,一心堂在美国的第一家健康生活馆开业,生活馆以传统中医、中药产品为主,另外设有中医针灸理疗体验区等。

标签: 连锁药房

您可能也感兴趣:

今日热点

为您推荐

华盛国际控股获执行董事黄伟升增持361.4万股 涉资约50.52万港元

增值3倍收购合理性存疑 东睦股份遭监管闪电问询

微软收购全球游戏龙头 交易总金额约为687亿美元

排行

- 聚乙烯:期货反弹 现货跟涨乏力 涨幅1.17%

- 浙数文化拟2.95亿元投资设立数字安全产业创业投资基金 最终...

- 中国啤酒行业迎市场结构和产品结构的快速变化 五年精酿啤酒...

- 新华扬科创板IPO获得受理 拟募资5.32亿元

- 东北制药董事长郭启勇因工作变动原因辞职 未持有公司股份

- 音飞储存拟4.65亿元收购罗伯泰克100%股权 补充储存智能仓储产品线

- 瑞普生物和讯SGI指数评分解读出炉 未来业绩能否继续保持高增长?

- 2021年国庆假期前4天银联网络交易金额达1.55万亿元 交易笔数...

- 金辉控股9月合约销售额约为30.2亿元 同比下跌63.9%

- 中原建业9月在管项目合约销售37.4亿元 同比减少2.1%

精彩推送

- 证监会:上海格派镍钴材料股份有限公司境外首次公开发行股份...

- 安捷利实业(01639)委任力高企业融资为独立财务顾问

- 春能控股(08430)授出6246.4万份购股权

- 腾盛博药-B(02137)拟合共授出约540.825万份受限制股份单位

- 天元医疗(00557)委任东薇为行政总裁等职

- 北京健康(02389)以451.2万美元购买本金500万美元的金辉资本债券

- 英皇国际(00163)进一步注销本金为1650万美元的票据

- MAYER HOLDINGS(01116):诉讼下的非正审禁制令济助申请已被驳回

- 游莱互动(02022)附属拟参设项目公司以投资收购物业

- 龙源电力(00916)A股将于1月24日在深交所上市

- 泛海酒店(00292)、泛海国际(00129)及汇汉控股(00214)拟就票据...

- 先丰服务集团(00500)委任李晓鹏为公司执行董事兼行政总裁

- 渝太地产(00075)附属拟2.3亿港元收购Golden Honour Global Limited全部股权

- 金茂源环保(06805)1月20日耗资约5.07万港元回购5万股

- 美国资本集团增持永利澳门(01128)457.88万股 每股作价约7.30港元

- Schroders PLC增持福耀玻璃(03606)39.36万股 每股作价约44.84港元

- 德视佳(01846)拟最高3087.5万英镑收购英国视力矫正公司London...

- 伊泰煤炭(03948):伊犁矿业煤矿项目环境影响报告获得生态环境...

- 和谐汽车(03836)1月20日耗资约174.47万港元回购36.95万股

- 万科企业(02202):2021年住房租赁专项公司债券(第一期)将于1...

- 因期权获行使 非凡中国(08032)发行400万股

- 康圣环球(09960)根据股份期权发行158.24万股

- 清科创业(01945)1月20日回购3.04万股

- 北京北辰实业股份(00588)提名杨华森为执行董事候选人

- 希玛眼科(03309)完成配售及认购事项

- 中国平安(02318)拟聘任邓斌出任首席投资官

- 伽玛刀进藏! 西部大棋局又拱一卒

- 医疗版块遭遇黑天鹅,进入调整期

- 日清食品(01475)1月20日回购40万股

- 中国卓银(08039):曹大勇获任执行董事

- 中智全球(06819)1月20日31.5万港元回购4万股

- 北水动向(1.20)|北水成交净买入65.44亿 内资抢筹科网股 腾...

- 民银资本(01141)1月20日耗资约52.04万港元回购18万股

- 因可换股票据获转换 博华太平洋(01076)1月20日发行35亿股

- 空港股份股东国开金融拟减持不超2%公司股份 系股东经营发展需要

- 广东2021年生产总值达12.4万亿元 同比增长8%

- 车贷提前还清违约金怎么算? 具体情况具体分析

- 同花顺均线颜色怎么区分 均线作用有哪些?

- 基金破发10%需要加仓吗 方法有哪些?

- 易方达基金卖出当天能即时到账吗? 规定是这样的

- 为什么中原消费金融二次借不出来 原因有哪些?

- 携程金融为什么不能借款了 原因有哪些?

- 港股异动 | 微盟集团(02013)拉升7% 本月多次进场回购,瑞...

- 大和:重申达利食品(03799)“买入”评级 目标价下调15%至5.1港元

- 港股异动 | 绿景中国(00095)午后涨超12% 深圳白石洲城市更...

- 瑞信:维持中海油服(02883)“跑赢大市”评级 目标价上调12.5%至9港元

- 中泰国际:重申中国建筑兴业(00830)“买入”评级 目标价2.5港元

- 瑞信:重申安踏体育(02020)“跑赢大市”评级 目标价145.59港元

- 因购股权获行使 敏华控股(01999)合计发行5.56万股

- 智通AH统计|1月20日

- 永胜医疗(01612)根据购股权发行16.4万股

- 重疾险等待期以什么为准? 来看答案

- 医疗保险在哪查保单 方法有哪些?

- 重疾险满期后可以退保费吗? 具体答案如下

- 基金下跌要不要卖出部分? 一文带你了解

- 意外保险可以重复赔付吗? 需要看实际情况

- 为什么融资买入很多股价大跌? 一起来看看吧

- 为什么基金一直跌还有分红 原因有哪些?

- 大额异地同行转账多长时间? 具体以各银行为准

- 基金的高开低开是啥意思? 一起来看看吧

- 公积金封存半年后怎么提取 条件有哪些?

- 降准对军工板块有什么影响 对哪些板块来说是利好?

- 意外险最长可以买多久? 具体答案如下

- 为什么基金赎回会亏损本金 原因有哪些?

- 银行存款证明如何办理 条件有哪些?

- 主板上市第一天涨跌幅受限制吗 什么情况下不受限制?

- 退市了股民手里还持有的股票咋办? 一起来了解下

- lpr一年期和五年期区别有哪些? 一起来看看吧

- 山东滨化集团是国企吗? 山东滨化集团详细介绍

- 警示函对上市公司的影响是什么? 下面来了解下

- 淘宝开店如何找货源 注意事项有哪些?

- 信用卡封卡多久解封 信用卡封卡怎么解除?

- 捷信贷款公司正规吗? 捷信详细介绍

- 催收公司上门催收合法吗? 规定是这样的

- 新华保险防癌险属于消费型吗? 一起来具体了解一下

- 网贷逾期多久上征信 有哪些不良影响?

- 住房公积金一年能提取几次? 具体答案如下

- 去银行打流水账单需要带什么? 下面我们来了解下

- 基金认购款可以退吗? 具体规定如下

- 急需3万去哪里贷款容易点 渠道有哪些?

- 港股异动 | 心动公司(02400)大涨7% TapTap去年总分发量超5...

- 里昂:维持国泰航空(00293)“跑赢大市”评级 目标价降至7.2港元

- 港股异动︱腾讯控股(00700)涨超5% 恒生科技指数涨近4% 腾讯...

- 港股异动︱京东集团-SW(09618)涨超5% 与Shopify(SHOP.US)达...

- 港股异动 | 海丰国际(01308)午后跌超5%领跌海运股 波罗的...

- 港股异动 | 恒指午后涨超650点 月内累涨近6% 碧桂园服务(...

- 禹洲集团(01628)获高比例通过美元债展期决议

- 港股异动︱港股航空股今日集体上涨 中国国航(00753)涨超5%领...

- 里昂:下调华润燃气(01193)目标价至46港元 削新奥能源(02688...

- 野村:看好中资金融股 首选中信证券(06030)、中国平安(02318...

- 港股异动 | 赤子城科技(09911)涨超7% 数字王国(00547)涨超...

- 港股异动 | 美团-W(03690)大涨9% 12月份南向资金大幅流入...

- 港股异动 | 歌礼制药-B(01672)午后跳水回落逾9% 月内仍累...

- 中金:维持阅文集团(00772)“跑赢行业”评级 目标价下调19.2...

- 港股异动︱港股纸业股集体上涨 阳光纸业(02002)涨超6%领涨板...

- 港股异动 | 九毛九(09922)涨逾8% 券商认为公司增长确定性依然较高

- 华安证券:维持快手-W(01024)“买入”评级 目标价163.53港元

- 中信证券:维持腾讯控股(00700)“买入”评级 目标价下调9.6%至554港元

- 港股异动 | 融创中国(01918)午后一度涨超16% 消息称融创如...

- 港股异动 | 百度集团-SW(09888)涨超6% 集度公布首款汽车机...

营业执照公示信息

营业执照公示信息