海特克动力IPO申请获上交所受理 拟募集19.98亿元

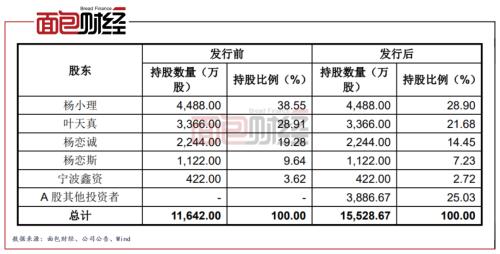

海特克动力股份有限公司(以下简称“海特克动力”或“公司”)IPO申请近日获上交所受理,公司拟公开发行不超过3886.67万股,拟募集19.98亿元主要用于扩产及补充流动资金。

图1:海特克动力公司概况

截至2021年上半年末,公司负债总额达6.21亿元,较2020年末增加近40%,其中短期借款增加近80%,公司短期借款及负债总额均为2018年以来新高。

在短期借款剧增的情况下,公司仍在上市前夕突击现金分红3.6亿元,导致公司货币资金“腰斩”。公司现金比率由2020年末的0.51倍下降至2021年上半年末的0.38倍,短期流动性压力加剧。

上半年短期借款增近八成 财务费用率高于可比公司均值

海特克动力主要从事液压系统元件产品的研发、生产和销售,主要产品是应用于行走机械和工业机械的液压泵、液压马达及液压阀等。其中行走机械液压元件主要用于能够自行或借助外力在室外移动的车辆、机具和设备,如工程机械、农业机械等;工业机械液压元件主要用于固定在工业厂房中的机械设备,如注塑机、油压机、机床和材料试验机等。

公司前身为海特克液压,海特克液压于2001年1月从黎明液压分立设立。2017年12月,杨小理、叶天真、杨恋诚、杨恋斯发起设立海特克动力,并在成立后以现金收购海特克液压全部经营性资产,承接海特克液压主营业务及主要人员。

2019年和2020年,海特克动力实现营业收入分别为5.82亿元、7.06亿元,同比分别增长-3.14%、21.19%;实现归母净利润分别为0.99亿元、2.08亿元,同比分别增长-13.84%、109.61%。2021上半年,公司实现营业收入5.39亿元、归母净利润1.8亿元。

图2:2018年至2021年H1海特克动力营业收入及归母净利润

从分产品看,2019年至2021年上半年,公司行走机械液压元件产品模块收入分别为3.61亿元、4.27亿元和3.69亿元,在公司营业收入中占比分别为62.45%、61.36%和69.42%,是公司主要产品模块。

值得一提的是,公司财务费用率高于可比公司。对公司IPO申报稿中提到的可比公司财务费用率进行统计,2019年至2021年上半年,可比公司财务费用比率平均值分别为0.16%、0.74%、0.26%,而海特克动力在该期间的财务费用率分别为3.07%、0.98%、0.95%,高于可比公司平均水平。

截至2021年上半年末,公司负债总额达6.21亿元,较2020年末增加近40%,其中短期借款增加近80%。公司短期借款及负债总额均为2018年以来新高,财务费用或将进一步增加。

图3:2018年至2021年H1海特克动力负债总额及短期借款

上市前夕仍突击分红3.6亿元致货币资金“腰斩”

海特克动力在上市前夕突击分红3.6亿元。

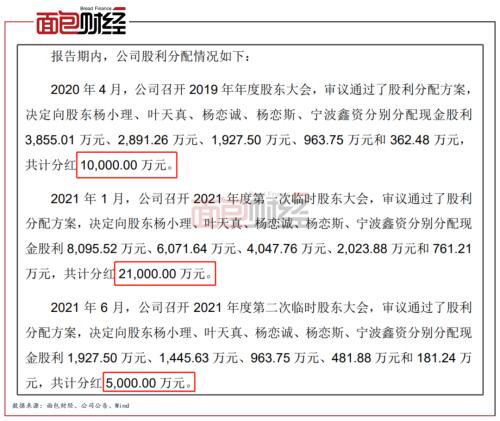

2020年4月,公司召开2019年年度股东大会,决定分配现金股利共计1亿元,分红金额超出2019年度公司归母净利润近87万元;2021年1月和6月,公司召开两次临时股东大会,共分配现金股利2.6亿元,分红金额超出公司2021年上半年归母净利润近1.2亿元。按照杨小理、叶天真夫妇及其子女所持股份比例计算,四人通过三次分红获得近3.55亿元。

图4:2020年4月至2021年6月公司现金分红情况

受集中大额现金分红影响,截至2021年上半年末,公司筹资活动产生的现金净流出7864万元,现金及现金等价物净减少近7436万元。公司货币资金由2020年末的1.34亿元下降至7004万元,几近“腰斩”。

在公司短期借款剧增,现金分红导致货币资金大幅减少的情况下,公司现金比率由2020年末的0.51倍下降至2021年上半年末的0.38倍,短期流动性压力加剧。

不仅仅是海特克动力,拟上市前的高比例分红也成为不少企业的选择。以2021年下半年报送IPO申报稿的企业为例,据不完全统计,有5家企业在2020年的现金分红金额占该年度归母净利润的比例达100%以上。其中江瀚新材在2020年现金分红逾10亿元,占该年度归母净利润的比例达3倍。

图5:2021年下半年报送IPO申报稿公司高比例分红情况

现金分红后拟用6亿元募资额补充流动资金 募资合理性存疑

海特克动力此次拟公开发行不超过3886.67万股,拟募集19.98亿元主要用于高端液压泵、阀、马达项目建设,以及液压泵、阀、马达研发中心建设和补充流动资金,其中拟用于补充流动资金的金额为6亿元,占拟募资总额的30%。

图6:海特克动力公开发行股票拟募集资金用途

高端液压泵、阀、马达建设项目是公司此次募投的主要项目,该项目投资概算为11.59亿元,建设周期为5年。该项目建成投产后,公司预计每年可生产并销售液压元件产品76.28万台。2020年度公司行走及工业机械液压元件产量合计为38.21万台,该项目投产后,公司产能将扩张2倍。

图7:本次公开发行前后海特克动力股权结构

此外,截至公司招股说明书申报稿签署日,公司的控股股东、实际控制人为杨小理、叶天真、杨恋诚及杨恋斯。杨小理与叶天真为夫妻关系,杨恋斯、杨恋诚为上述二人的子女,四人共直接持有公司96.38%的股份,其中叶天真又通过员工持股平台宁波鑫资间接持有公司2.37%股份。其四人通过直接和间接持有公司股份比例达98.77%,股权高度集中。

您可能也感兴趣:

今日热点

为您推荐

华盛国际控股获执行董事黄伟升增持361.4万股 涉资约50.52万港元

增值3倍收购合理性存疑 东睦股份遭监管闪电问询

微软收购全球游戏龙头 交易总金额约为687亿美元

排行

- 八部门联合印发《物联网新型基础设施建设三年行动计划(2021-2...

- 深城交拟首次公开发行4000万股 申购日期为2021年10月18日

- 华润材料拟首次公开发行2.22亿股 申购日期为2021年10月15日

- 拓新药业拟首次公开发行3150万股 申购日期为2021年10月18日

- 中国恒大99.93亿元出售17.5亿股盛京银行股份 沈阳国资接盘

- 复星医药年内出售四公司股权 回笼资金41.32亿元

- 春风动力非公开发行新股1570万股 募集资金17.09亿元缓解公司...

- 信义玻璃股价一月下跌35% 市值约850亿港元

- 国庆黄金周南京150余家商贸企业销售额为21.2亿元 同比增长14.2%

- 国庆黄金周期间江苏消费品市场累计实现销售额131.4亿元 两年...

精彩推送

- 证监会:上海格派镍钴材料股份有限公司境外首次公开发行股份...

- 安捷利实业(01639)委任力高企业融资为独立财务顾问

- 春能控股(08430)授出6246.4万份购股权

- 腾盛博药-B(02137)拟合共授出约540.825万份受限制股份单位

- 天元医疗(00557)委任东薇为行政总裁等职

- 北京健康(02389)以451.2万美元购买本金500万美元的金辉资本债券

- 英皇国际(00163)进一步注销本金为1650万美元的票据

- MAYER HOLDINGS(01116):诉讼下的非正审禁制令济助申请已被驳回

- 游莱互动(02022)附属拟参设项目公司以投资收购物业

- 龙源电力(00916)A股将于1月24日在深交所上市

- 泛海酒店(00292)、泛海国际(00129)及汇汉控股(00214)拟就票据...

- 先丰服务集团(00500)委任李晓鹏为公司执行董事兼行政总裁

- 渝太地产(00075)附属拟2.3亿港元收购Golden Honour Global Limited全部股权

- 金茂源环保(06805)1月20日耗资约5.07万港元回购5万股

- 美国资本集团增持永利澳门(01128)457.88万股 每股作价约7.30港元

- Schroders PLC增持福耀玻璃(03606)39.36万股 每股作价约44.84港元

- 德视佳(01846)拟最高3087.5万英镑收购英国视力矫正公司London...

- 伊泰煤炭(03948):伊犁矿业煤矿项目环境影响报告获得生态环境...

- 和谐汽车(03836)1月20日耗资约174.47万港元回购36.95万股

- 万科企业(02202):2021年住房租赁专项公司债券(第一期)将于1...

- 因期权获行使 非凡中国(08032)发行400万股

- 康圣环球(09960)根据股份期权发行158.24万股

- 清科创业(01945)1月20日回购3.04万股

- 北京北辰实业股份(00588)提名杨华森为执行董事候选人

- 希玛眼科(03309)完成配售及认购事项

- 中国平安(02318)拟聘任邓斌出任首席投资官

- 伽玛刀进藏! 西部大棋局又拱一卒

- 医疗版块遭遇黑天鹅,进入调整期

- 日清食品(01475)1月20日回购40万股

- 中国卓银(08039):曹大勇获任执行董事

- 中智全球(06819)1月20日31.5万港元回购4万股

- 北水动向(1.20)|北水成交净买入65.44亿 内资抢筹科网股 腾...

- 民银资本(01141)1月20日耗资约52.04万港元回购18万股

- 因可换股票据获转换 博华太平洋(01076)1月20日发行35亿股

- 空港股份股东国开金融拟减持不超2%公司股份 系股东经营发展需要

- 广东2021年生产总值达12.4万亿元 同比增长8%

- 车贷提前还清违约金怎么算? 具体情况具体分析

- 同花顺均线颜色怎么区分 均线作用有哪些?

- 基金破发10%需要加仓吗 方法有哪些?

- 易方达基金卖出当天能即时到账吗? 规定是这样的

- 为什么中原消费金融二次借不出来 原因有哪些?

- 携程金融为什么不能借款了 原因有哪些?

- 港股异动 | 微盟集团(02013)拉升7% 本月多次进场回购,瑞...

- 大和:重申达利食品(03799)“买入”评级 目标价下调15%至5.1港元

- 港股异动 | 绿景中国(00095)午后涨超12% 深圳白石洲城市更...

- 瑞信:维持中海油服(02883)“跑赢大市”评级 目标价上调12.5%至9港元

- 中泰国际:重申中国建筑兴业(00830)“买入”评级 目标价2.5港元

- 瑞信:重申安踏体育(02020)“跑赢大市”评级 目标价145.59港元

- 因购股权获行使 敏华控股(01999)合计发行5.56万股

- 智通AH统计|1月20日

- 永胜医疗(01612)根据购股权发行16.4万股

- 重疾险等待期以什么为准? 来看答案

- 医疗保险在哪查保单 方法有哪些?

- 重疾险满期后可以退保费吗? 具体答案如下

- 基金下跌要不要卖出部分? 一文带你了解

- 意外保险可以重复赔付吗? 需要看实际情况

- 为什么融资买入很多股价大跌? 一起来看看吧

- 为什么基金一直跌还有分红 原因有哪些?

- 大额异地同行转账多长时间? 具体以各银行为准

- 基金的高开低开是啥意思? 一起来看看吧

- 公积金封存半年后怎么提取 条件有哪些?

- 降准对军工板块有什么影响 对哪些板块来说是利好?

- 意外险最长可以买多久? 具体答案如下

- 为什么基金赎回会亏损本金 原因有哪些?

- 银行存款证明如何办理 条件有哪些?

- 主板上市第一天涨跌幅受限制吗 什么情况下不受限制?

- 退市了股民手里还持有的股票咋办? 一起来了解下

- lpr一年期和五年期区别有哪些? 一起来看看吧

- 山东滨化集团是国企吗? 山东滨化集团详细介绍

- 警示函对上市公司的影响是什么? 下面来了解下

- 淘宝开店如何找货源 注意事项有哪些?

- 信用卡封卡多久解封 信用卡封卡怎么解除?

- 捷信贷款公司正规吗? 捷信详细介绍

- 催收公司上门催收合法吗? 规定是这样的

- 新华保险防癌险属于消费型吗? 一起来具体了解一下

- 网贷逾期多久上征信 有哪些不良影响?

- 住房公积金一年能提取几次? 具体答案如下

- 去银行打流水账单需要带什么? 下面我们来了解下

- 基金认购款可以退吗? 具体规定如下

- 急需3万去哪里贷款容易点 渠道有哪些?

- 港股异动 | 心动公司(02400)大涨7% TapTap去年总分发量超5...

- 里昂:维持国泰航空(00293)“跑赢大市”评级 目标价降至7.2港元

- 港股异动︱腾讯控股(00700)涨超5% 恒生科技指数涨近4% 腾讯...

- 港股异动︱京东集团-SW(09618)涨超5% 与Shopify(SHOP.US)达...

- 港股异动 | 海丰国际(01308)午后跌超5%领跌海运股 波罗的...

- 港股异动 | 恒指午后涨超650点 月内累涨近6% 碧桂园服务(...

- 禹洲集团(01628)获高比例通过美元债展期决议

- 港股异动︱港股航空股今日集体上涨 中国国航(00753)涨超5%领...

- 里昂:下调华润燃气(01193)目标价至46港元 削新奥能源(02688...

- 野村:看好中资金融股 首选中信证券(06030)、中国平安(02318...

- 港股异动 | 赤子城科技(09911)涨超7% 数字王国(00547)涨超...

- 港股异动 | 美团-W(03690)大涨9% 12月份南向资金大幅流入...

- 港股异动 | 歌礼制药-B(01672)午后跳水回落逾9% 月内仍累...

- 中金:维持阅文集团(00772)“跑赢行业”评级 目标价下调19.2...

- 港股异动︱港股纸业股集体上涨 阳光纸业(02002)涨超6%领涨板...

- 港股异动 | 九毛九(09922)涨逾8% 券商认为公司增长确定性依然较高

- 华安证券:维持快手-W(01024)“买入”评级 目标价163.53港元

- 中信证券:维持腾讯控股(00700)“买入”评级 目标价下调9.6%至554港元

- 港股异动 | 融创中国(01918)午后一度涨超16% 消息称融创如...

- 港股异动 | 百度集团-SW(09888)涨超6% 集度公布首款汽车机...

营业执照公示信息

营业执照公示信息